1. Introducción

Desde mediados de la década pasada, las exportaciones dominicanas han experimentado transformaciones notables. Las reglas globales del comercio de confecciones textiles cambiaron afectando el principal rubro de exportación del país. Simultáneamente, nuevas exportaciones emergieron, lo que implicó un cambio significativo en la estructura de las exportaciones.

En el marco de esos cambios, ¿cómo se han comportado las exportaciones? ¿Han sido dinámicas o se han rezagado? ¿Ha crecido su peso en la economía o ha disminuido? ¿Cómo se ha comportado la composición de ellas? ¿Qué productos o grupos de productos han perdido peso y qué grupos han ganado participación? ¿Qué grado de procesamiento y de contenido tecnológico tienen las exportaciones, y cómo ha cambiado en el tiempo?

Este artículo propone algunos indicadores para evaluar y darle seguimiento al desempeño exportador del país. Se construye a partir de estadísticas disponibles, y provee algunas respuestas a las preguntas planteadas. Se trata de indicadores que pueden ser manejados por un público amplio: estos se identificaron y construyeron para el Observatorio Dominicano de Comercio Internacional (ODCI)1. El objetivo del ODCI es poner a disposición de analistas, personas de la academia de especializaciones diversas, gente de negocios y tomadores de decisiones, indicadores entendibles y de fácil manejo respecto a la evolución del comercio exterior dominicano en general y de las exportaciones en particular. Otros indicadores sobre importaciones y otros aspectos serán provistos con posterioridad.

Aunque las fuentes primarias de todas las estadísticas de comercio del país son nacionales, las utilizadas para este trabajo fueron tanto nacionales como internacionales. La disponibilidad de los datos así como la prontitud con que son publicados varía por tipo de indicador. De allí se deriva que la extensión y la actualidad de las series de indicadores cambien.

La segunda sección propone indicadores generales y estructurales para evaluar el comportamiento agregado de las exportaciones, y presenta y discute resultados. La tercera propone indicadores de composición de las exportaciones, y presenta y discute sus resultados. La cuarta sección hace lo propio con dos indicadores generales de concentración de mercado y de productos. La quinta discute algunas ideas finales.

2. Indicadores generales y estructurales

Los indicadores “estructurales” y “generales” pretenden dar cuenta de la dinámica de las exportaciones agregadas y del peso de las exportaciones en la economía y el comercio internacional. Se proponen tres indicadores que se construyen a partir del valor nominal de las exportaciones de bienes: el valor real de las exportaciones de bienes, y de bienes y servicios (y los índices asociados), el valor real per cápita de las exportaciones de bienes y de bienes y servicios (y sus índices), el cociente que resulta de dividir las exportaciones de bienes y de bienes y servicios entre el Producto Interno Bruto (X/PIB), y el cociente que resulta de dividir el valor de las exportaciones de bienes del país entre las exportaciones mundiales (Xrd/Xm).

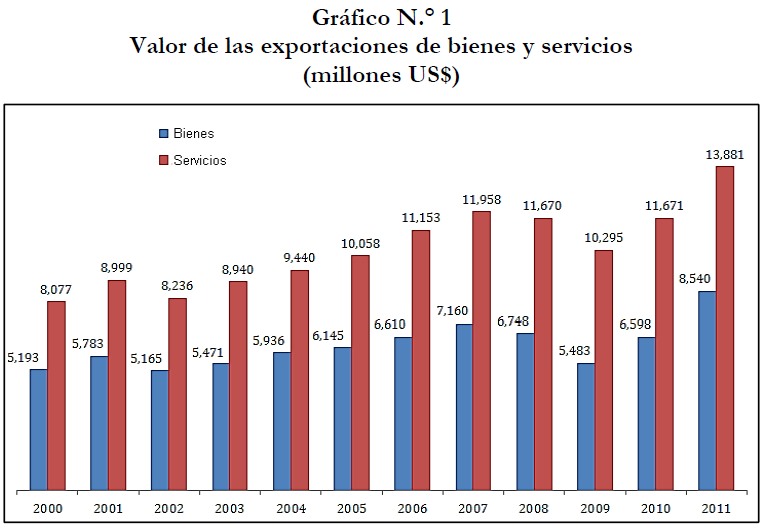

Todos estos indicadores parten de un indicador base: las exportaciones de bienes y de bienes y servicios, las cuales crecieron de manera casi ininterrumpida a lo largo de la pasada década, a excepción de 2002, 2008 y 2009 cuando se registró una contracción absoluta (ver gráfico N.° 1)2. En 2010 y 2011 se evidencia una recuperación significativa

luego del severo retroceso de años anteriores. Adicionalmente, es claro que el comportamiento de las exportaciones de bienes y servicios está dominado por el comportamiento de las exportaciones de bienes, lo que indica una evolución muy estable de las de servicios, especialmente en lo concerniente al turismo.

2.1 EXPORTACIONES REALES Y REALES PER CÁPITA 3

A partir del valor nominal, es relevante conocer el comportamiento del valor real, es decir, descontando la inflación para computar el poder general de compra de las exportaciones de bienes.

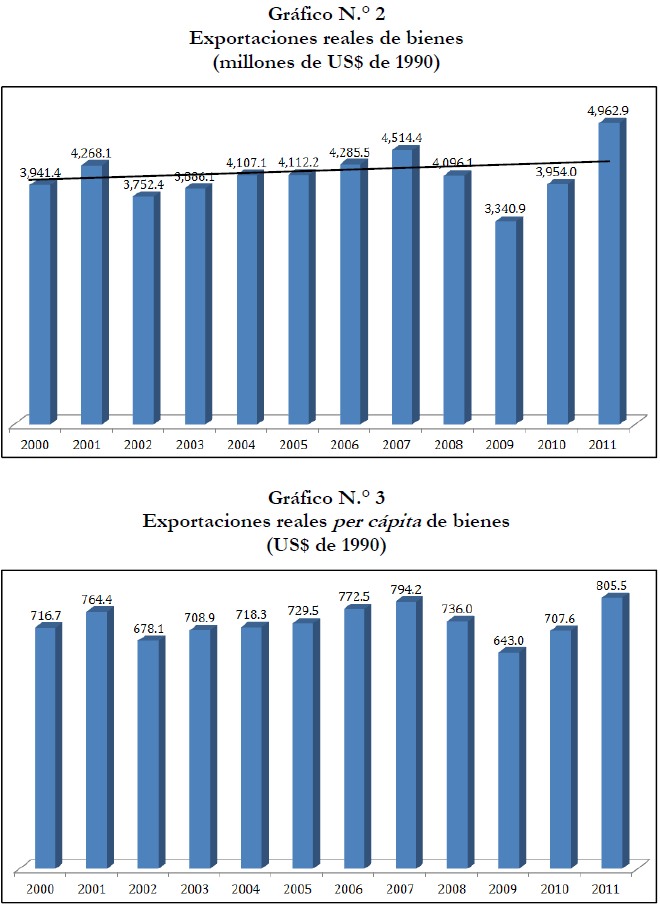

Aunque las exportaciones reales de bienes se han comportado en una tendencia similar a las exportaciones nominales debido a la relativa estabilidad en el comportamiento del índice de precios en los Estados Unidos, es evidente que se trata de un crecimiento menos intenso. De hecho, como se ve en el gráfico N.° 2, una línea de tendencia apenas muestra algún crecimiento del valor real de las exportaciones dominicanas de bienes a todo lo largo del período.

Por su parte, las exportaciones reales per cápita, además de descontar el efecto de los precios, expresa el valor por unidad de población. Se trata básicamente de una versión “suavizada” del anterior debido a que el crecimiento poblacional en el período considerado es estable. Por ello, ambos indicadores se comportan de la misma manera pero este lo hace de forma menos intensa, con cambios menos bruscos. El gráfico N.° 3 que ilustra el comportamiento de las exportaciones reales per cápita evidencia un relativo estancamiento de las exportaciones de bienes a lo largo del período, con una reducción notable en 2008 y 2009, y una recuperación en 2010 y 2011 para colocarse en este último año en un nivel modestamente superior al observado en 2007, cuando se verificó el más alto valor de las exportaciones reales per cápita de bienes en el período.

2.2 PARTICIPACIÓN DE LAS EXPORTACIONES DE LA REPÚBLICA DOMINICANA EN EL MERCADO MUNDIAL4

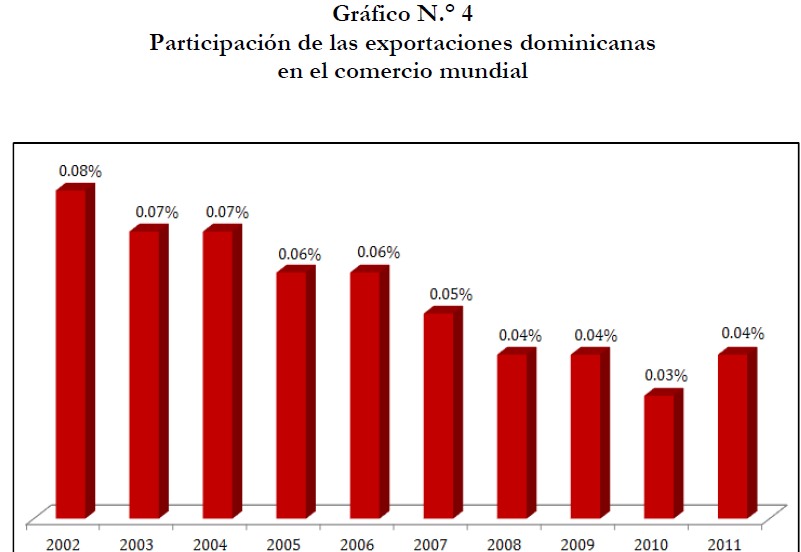

Este se considera un indicador de las capacidades competitivas reveladas en el mercado de las exportaciones agregadas con respecto al resto del mundo. Una pérdida de participación implica una velocidad de crecimiento de las exportaciones menor al crecimiento de las exportaciones del resto del mundo. Lo contrario, un incremento de la participación supone un aumento de las exportaciones más rápido que en el resto de los países del mundo. El indicador también puede ser construido respecto a un conjunto de países o mercados específicos.

El gráfico N.° 4 muestra que, excepto por un ligero incremento en 2011, la participación de las exportaciones dominicanas en las exportaciones mundiales ha caído de manera sistemática todos los años desde 2002. Solo en algunos años la caída en la participación se debió a una reducción absoluta en las exportaciones, y en la mayoría de ellos se vinculó a un ritmo de crecimiento menos dinámico que el de las exportaciones del resto del mundo.

2.3 PARTICIPACIÓN DE LAS EXPORTACIONES DE BIENES Y DE BIENES Y SERVICIOS EN EL PIB5

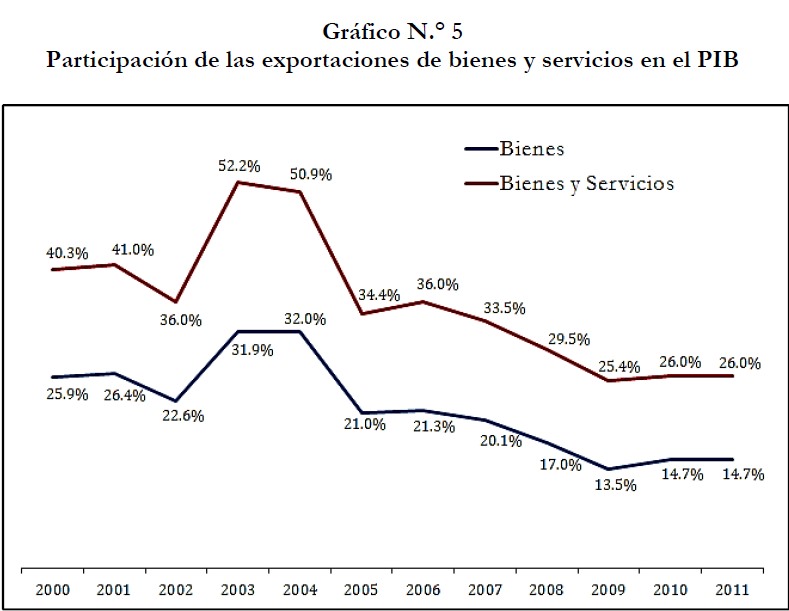

Este es uno de los indicadores más conocidos y contribuye a discernir en qué medida el crecimiento económico es empujado por las exportaciones, o si el sector exportador es un sector dinámico o rezagado respecto al resto del aparato productivo.

Sin embargo, hay que indicar que, como veremos, se trata de una comparación de valores de naturaleza diferente, específicamente, de valores brutos de producción (exportación) y valor agregado (PIB). Esto demanda que el comportamiento del indicador debe ser cuidadosamente analizado y ponderado para no sacar conclusiones erróneas. Por ejemplo, de un aumento del indicador se podría concluir, sin mayor ponderación, que el sector exportador ha sido más dinámico que el resto de la economía. Sin embargo, es posible que el valor agregado de la actividad exportadora sea relativamente bajo debido a que las exportaciones tengan un alto componente importado por lo que un rápido crecimiento de ellas no necesariamente indica un crecimiento de valor producido por el sector. Es el caso, por ejemplo, de las exportaciones de productos ensamblados en el territorio en los que el grueso del valor exportado no es más que importaciones.

Por eso, una conclusión robusta requiere un análisis detallado de la composición de las exportaciones y una discusión sobre su naturaleza.

El gráfico N.° 5 muestra que a lo largo de la década pasada y hasta 2011, la participación del valor de las exportaciones de bienes y servicios en el PIB ha decaído, siendo en este último año un 65% de lo que fue en 2000. La participación de las exportaciones de bienes en el PIB fue en 2001 un 56% de lo que fue en 2000.

También se advierte un movimiento relativamente paralelo en las participaciones de ambas, lo que indica que la fluctuación a la baja fue comandada por el comportamiento de las exportaciones de bienes, mientras que la de servicios se ha mantenido relativamente estable.

Por otra parte, durante los primeros tres años de la década, el valor de las exportaciones perdió peso en el PIB. En 2003 creció a un ritmo superior al crecimiento del PIB probablemente asociado a la fuerte devaluación del peso de ese año que empujó las exportaciones, unido a una contracción de la actividad económica, y que a partir de 2005, el indicador retoma una tendencia decreciente que se mantiene por el resto del período.

A pesar de los caveats arriba señalados respecto a la interpretación de este indicador, su comportamiento sugiere un dinamismo exportador por debajo del crecimiento de los sectores no exportadores, probablemente asociado al importante crecimiento de sectores no transables en la economía especialmente durante la segunda mitad de la década pasada, aunado al relativamente lento crecimiento de las exportaciones.

3. Indicadores de composición de las exportaciones

Este conjunto de indicadores pretende ofrecer una perspectiva general de la composición de las exportaciones dominicanas al resto del mundo y los cambios que ha experimentado. Pone énfasis en la categorización de los productos a partir del grado de elaboración de los productos en general, de la Clasificación Uniforme del Comercio Internacional (CUCI, SITC por sus siglas en inglés), de la clasificación por Grandes Categorías Económicas (GCE, o BEC por sus siglas en inglés), y del grado de elaboración de las manufacturas.

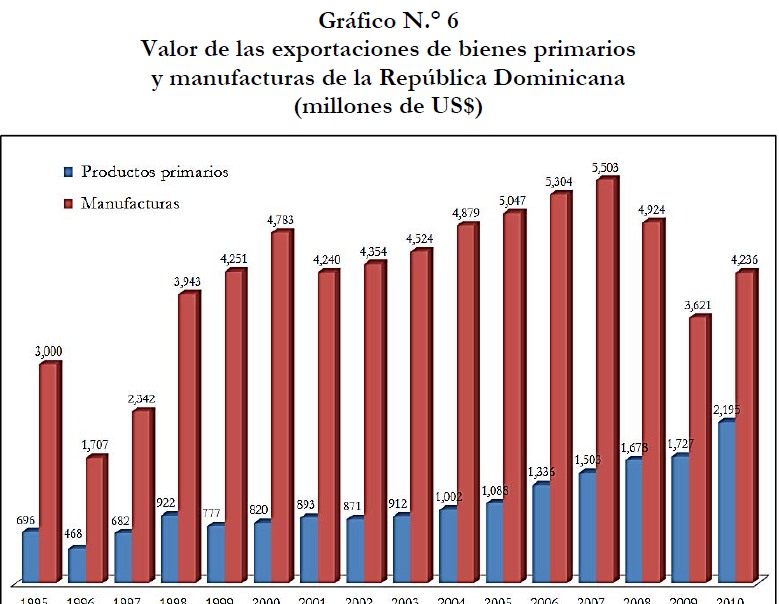

3.1 EXPORTACIONES PRIMARIAS Y DE MANUFACTURAS6

Por la naturaleza diferenciada de los procesos productivos, y del comportamiento y dinámicas de comercio internacional, la segregación de las exportaciones de bienes entre productos primarios y manufacturas es uno de los procedimientos analíticos más comunes para la evaluación del comportamiento de las exportaciones y sus implicaciones. Mientras los productos primarios, por definición, implican que los materiales o productos comercializados no fueron sometidos a procesos de transformación sino que derivan de actividades primarias, es decir, extractivas, de cultivos o de crianza de animales, o han sido sometidos a procesamientos básicos o reducidos, lo que implica que forman parte de cadenas de valor relativamente cortas o están en las fases iniciales de una cadena más larga, las manufacturas fueron resultado de procesos de transformación, de uso de maquinaria, equipo y esfuerzo humano que cambió su aspecto y características. En caso de que la transformación se realizara en el país, implica la articulación de un conjunto de actividades productivas para producir el resultado.

La evidencia disponible indica que las exportaciones de productos primarios y de manufactura han tenido comportamientos diferenciados. Mientras las primeras muestran un crecimiento lento aunque relativamente sostenido desde 1995 hasta 2010, acelerándose hacia el final del período, las de manufacturas se muestras más inestables, con notables caídas en 1996 y 2009 pero, en general, con una tendencia al crecimiento nominal. La reducción del valor de las exportaciones manufactureras de 2009 que, como vimos antes, arrastró hacia abajo las exportaciones totales, se asocia a la crisis internacional. En ese sentido, es notable la estabilidad mostrada por las exportaciones de bienes primarios, las cuales, de hecho, crecieron aunque modestamente, en ese año.

En 2010, el valor de las exportaciones primarias fue de poco menos de US$ 2,200 millones, comparado con 1995 cuando fueron de menos de US$ 700 millones, mientras que las manufacturas superaron los US$ 4,200 millones, comparado con unos mil millones en 1995.

Por otro lado, se advierte un cambio en la composición de las exportaciones totales del país a lo largo de la década pasada, pero especialmente durante la segunda mitad. Mientras entre 2000 y 2005, el peso de las exportaciones primarias osciló entre 15% y 20% del total de las exportaciones de bienes, en 2010 cerró con una participación de más de 32%.

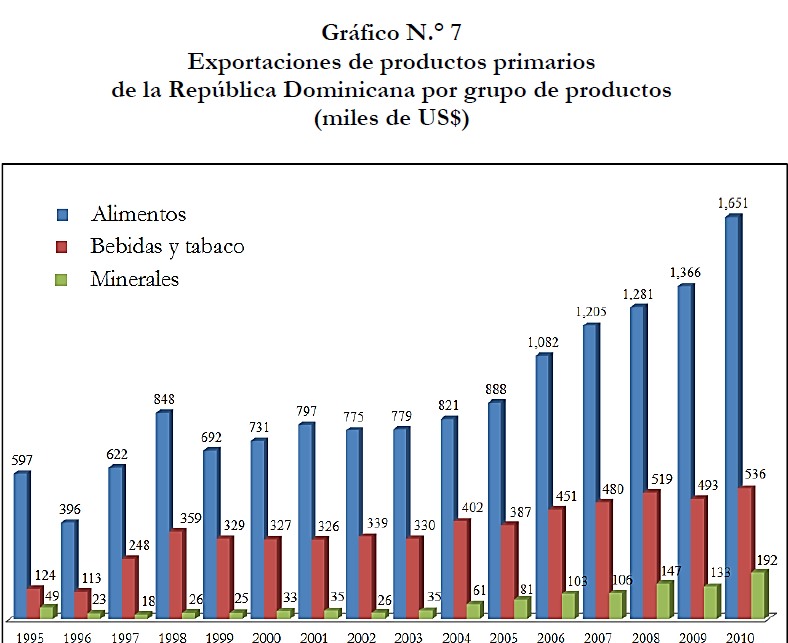

3.2 PRINCIPALES EXPORTACIONES PRIMARIAS Y DE MANUFACTURA7

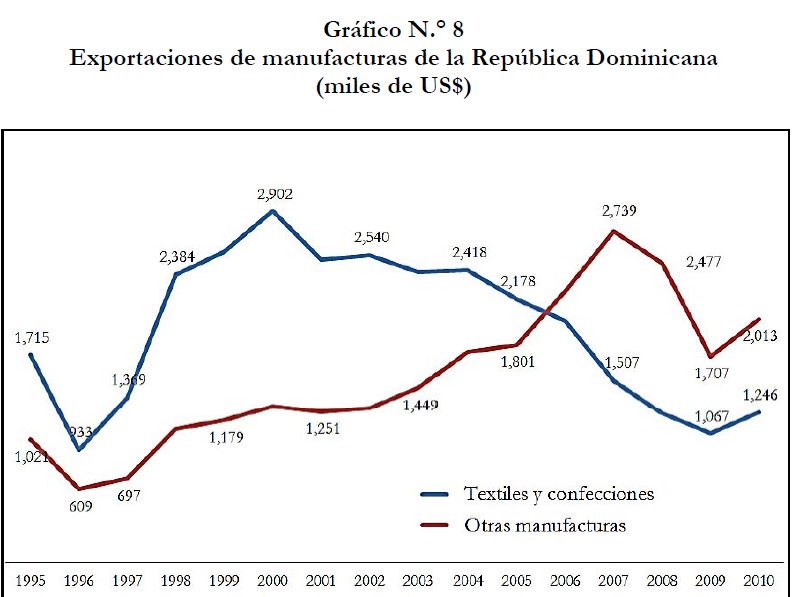

Es relevante desglosar las exportaciones primarias y de manufacturas, al menos en algunos grandes grupos de productos, para luego avanzar en una mirada más detallada de rubros específicos. En el caso de las exportaciones de bienes primarios, éstas se pueden desagregar en tres grandes grupos: alimentos, bebidas y tabaco, y minerales. Por su parte, para el caso de la República Dominicana, debido al peso que han tenido las exportaciones de confecciones textiles durante las últimas dos décadas y la relativa dispersión del resto de las manufacturas exportadas en un elevado número de tipos de productos, es relevante desglosarlas simplemente en manufacturas de confecciones textiles y otras manufacturas.

En el caso de las exportaciones de productos primarios (ver gráfico N.° 7), aunque el valor de ellas creció de forma relativamente ininterrumpida para los tres grupos de productos, el rubro que experimentó un comportamiento más dinámico fue el de alimentos, cuyo valor casi se triplicó en 15 años. Pasó de menos de US$ 600 millones en 1995 a más de US$ 1,651 millones en 2010. Además, solo en dos años el valor descendió, ambos a inicios del período. Las exportaciones de bebidas y tabaco y minerales, también crecieron de forma casi ininterrumpida, pero a ritmos mucho más modestos. Las primeras pasaron de poco menos de US$ 124 millones en 1995 hasta US$ 536 millones en 2010, y las segundas de algo más de US$ 49 millones hasta US$ 191.6 millones en 2010. Por último, es evidente el elevado peso de los alimentos en el valor total de las exportaciones primarias, el cual llegó a ser de 75% en 2010.

Con respecto a las exportaciones de manufacturas, el gráfico N.° 8 revela la dramática reestructuración que han sufrido. Mientras en 1995, las exportaciones de textiles y confecciones representaron cerca del 60% de las exportaciones manufactureras totales, en 2000 dicha participación había subido hasta más de 70%. Sin embargo, a finales de la década había bajado a menos de 40%. Estos cambios relativamente bruscos resultaron de un auge y caída de las exportaciones de textiles y confecciones, y de un aumento relativamente sostenido (aunque con caídas ocasionales) de otras exportaciones manufactureras. En efecto, durante la segunda mitad de la década de los noventa, las exportaciones de textiles y confecciones pasaron desde un promedio de US$ 1.3 mil millones en promedio entre 1995 y 1997 hasta casi US$ 3 mil millones en 2000. Sin embargo, a partir de esa fecha, el valor nominal de esta cayó de manera sostenida hasta 2009, llegando en ese año a apenas poco más de mil millones. Mientras tanto, las exportaciones de otras manufacturas crecieron entre 1996 y 2007 desde algo más de US$ 600 hasta US$ 2.7 mil millones. Cabe indicar, sin embargo, que en 2008 y 2009, las exportaciones de ambos grupos de productos se redujeron sensiblemente en el marco de la crisis internacional, reflejando –como se indicó antesuna relativamente alta sensibilidad de las exportaciones de manufacturas al entorno externo.

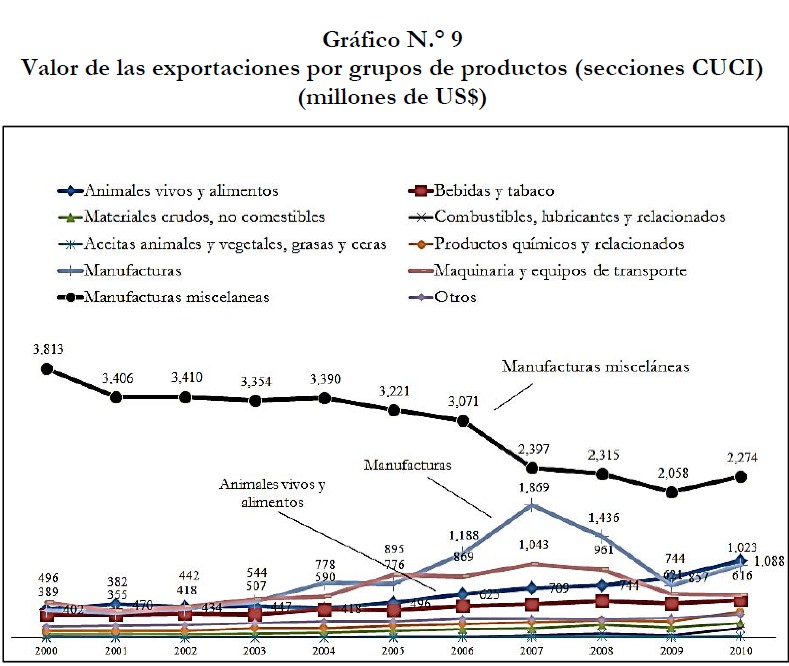

3.3 EXPORTACIONES DESAGREGADAS: VALOR Y COMPOSICIÓN8

Aunque los indicadores anteriores que desagregan las exportaciones por grandes grupos de productos constituyen un acercamiento útil para conocer los procesos de cambio en los patrones de comercio exterior del país e introducir al análisis de sus implicaciones para el desarrollo, una evaluación más detallada de las exportaciones a mayores niveles de desagregación permite un acercamiento más preciso a las actividades y productos que explican ese comportamiento.

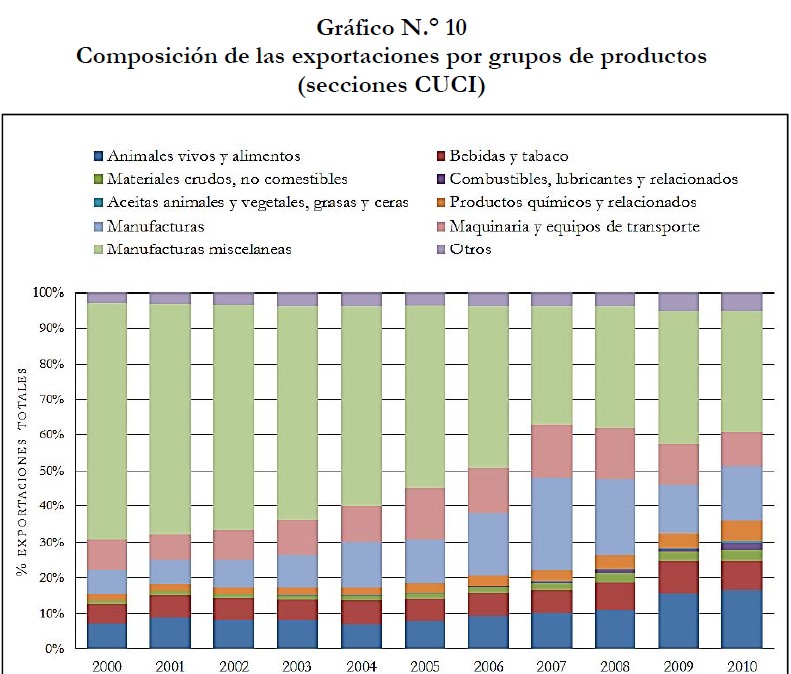

El gráfico N.° 9 desagrega el valor de las exportaciones de la República Dominicana en 10 grupos de productos: animales vivos y alimentos, bebidas y tabaco, materiales crudos no combustibles, combustibles y lubricantes, aceites y grasas animales y vegetales, productos químicos, manufacturas en general; maquinarias y equipos de transporte, manufacturas misceláneas, y otros. Se evidencia la reducción del valor de las exportaciones de manufacturas misceláneas (de las que textiles y confecciones forma parte) especialmente a partir de 2005, y el aumento de las de otros productos como animales vivos y alimentos, manufacturas (hasta 2007), y bebidas y tabaco.

El resultado en términos de la composición del valor de las exportaciones se muestra en el gráfico N.° 10. Las manufacturas misceláneas pierden participación (más de 70% en 2000 y menos de 40% en 2010) y, naturalmente, ganan participación los productos ya mencionados como otras manufacturas y bebidas y tabaco, pero también en dimensiones más modestas la mayoría del resto de los productos, los cuales no solo ganaron participación sino que también vieron incrementar el valor absoluto de sus exportaciones.

3.4 PARTICIPACIÓN DE LAS EXPORTACIONES DE PRODUCTOS PRIMARIOS Y DE MANUFACTURAS EN EL MERCADO INTERNACIONAL9

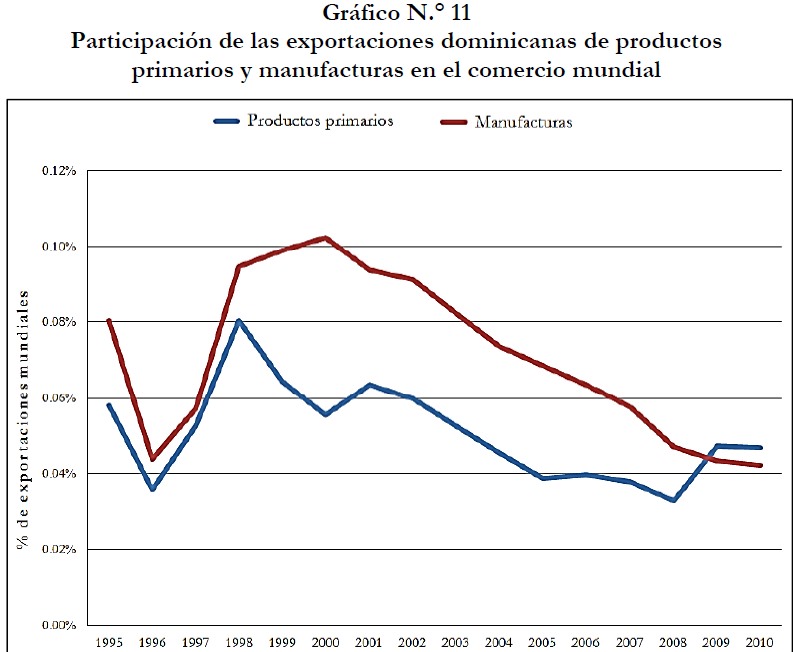

Como vimos antes, la participación de las exportaciones del país en el mercado internacional es otro indicador relevante. En esta ocasión dicha participación se expresa en términos desagregados, específicamente de productos primarios y de manufacturas, y entre las manufacturas en textiles y confecciones y otras manufacturas. Es relevante conocer, por ejemplo, si la pérdida de participación vista antes se debe a un débil dinamismo de un grupo de productos en particular.

La República Dominicana ha perdido participación en las exportaciones mundiales, tanto en productos primarios como en manufacturas (ver gráfico N.° 11). Esta pérdida se dio a partir de inicios de la década pasada, y el retroceso ha sido casi ininterrumpido desde ese momento. Solo los productos primarios mostraron una modesta recuperación de su participación a partir de 2009. En el caso de las manufacturas, su participación bajó desde un pico 0.10% en 2000, hasta 0.04% en 2010, y las de productos primarios desde un pico de 0.08% de las exportaciones mundiales en 1998 hasta cerca de 0.04% hacia finales de la década. Se ha tratado, por tanto, de una pérdida dramática.

Sin embargo, hay que evitar conclusiones apresuradas sobre este proceso, y que se necesitaría un análisis más exhaustivo del comercio internacional para conocer mejor las dinámicas que explican dicha pérdida. En particular, es posible que muchos países del mundo hayan experimentado un proceso similar vinculado a cambios en los volúmenes y valores del comercio entre regiones y países específicos, y/o en productos específicos que hayan incrementado el denominador de forma notable.

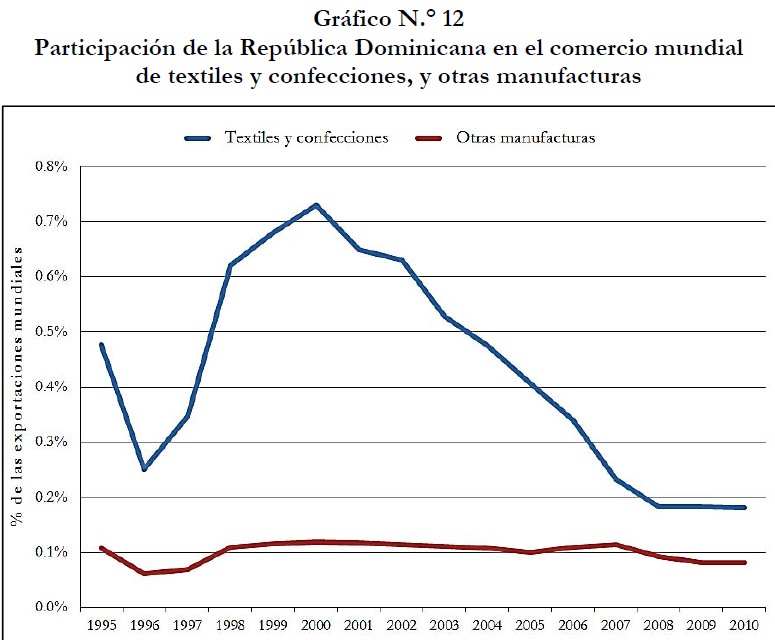

Por otra parte, el gráfico N.° 12 muestra que entre las manufacturas, la pérdida de participación se asocia al derrumbe de las exportaciones de textiles y confecciones, la cual se derivó del cambio en el régimen de cuotas de importación por parte de los Estados Unidos. La participación se redujo desde un pico de 0.7% de las exportaciones mundiales en 2000 hasta menos de 0.2% a partir de 2008. En contraste, otras manufacturas muestran un importante nivel de estabilidad en su participación en el mercado mundial, en un nivel alrededor de 0.1% de las exportaciones mundiales de esos productos.

3.5 EXPORTACIONES DE MANUFACTURA POR GRADO DE MANUFACTURA10

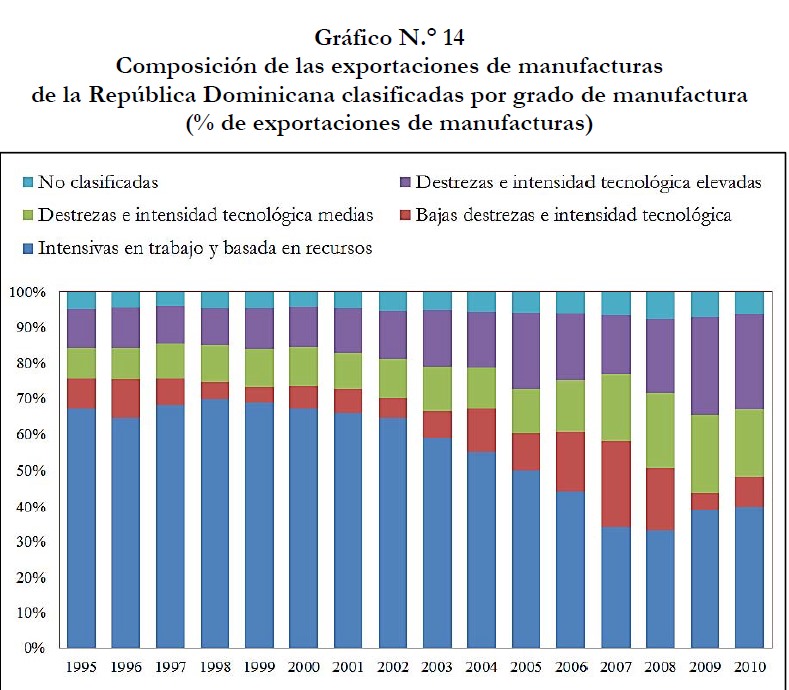

El grado de elaboración de los productos manufacturados que se exportan puede ser un indicador del nivel de sofisticación e intensidad tecnológica del sector industrial. La UNCTAD clasifica las exportaciones manufactureras por grado de manufactura en cinco categorías: intensivas en trabajo y basada en recursos, de bajas destrezas e intensidad tecnológica, de destrezas e intensidad tecnológica medias, de elevadas destrezas e intensidad tecnológica, y no clasificadas.

No obstante, es importante advertir que este indicador no habla de los procesos mismos de producción que han tenido lugar en el país sino del tipo de proceso que, en general, implica su elaboración. En ese sentido, cuando los productos comercializados forman parte de cadenas de valor internacionales, este indicador revela el grado de manufactura del producto exportado en el estado en que está en la última fase, es decir, el estado en que sale el producto del país reportante. Eso significa que no provee información del tipo de proceso que sufrió en el país en cuestión.

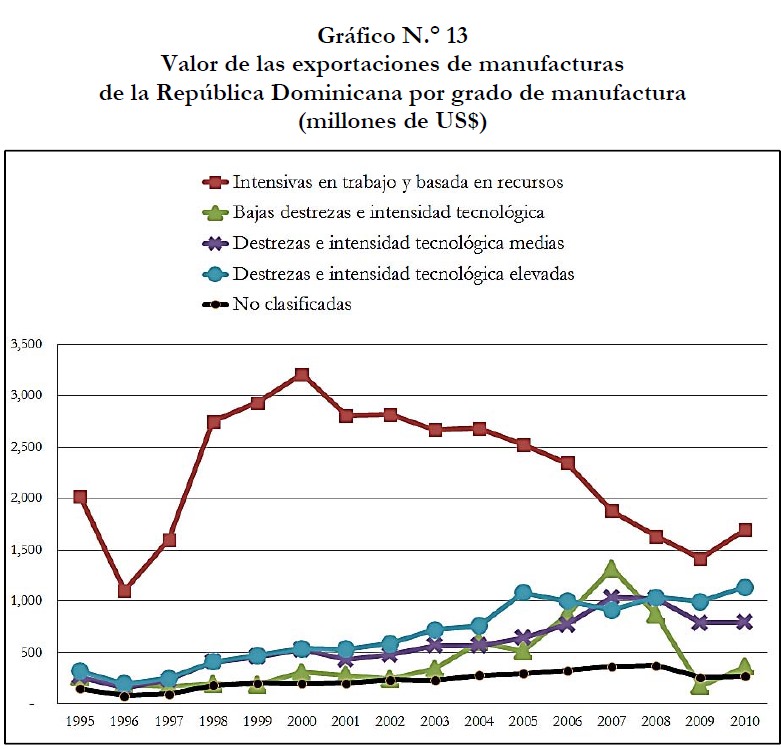

Después de un importante incremento en las exportaciones de bienes intensivas en trabajo y basadas en recursos entre 1996 y 2000, el gráfico N.° 13 muestra que a partir de ese año ocurrió una significativa reducción de estas, acompañada de un gradual incremento de exportaciones de manufactura de destrezas bajas, medias y altas. Mientras en 2000, el valor de las exportaciones manufactureras basadas en recursos e intensivas en trabajo fue de US$ 3.2 mil millones, en 2010 fueron de menos de US$ 1.7 mil millones. En el caso de las manufacturas de destrezas e intensidades tecnológicas media y alta, los valores pasaron de unos bastante bajos hasta cerca de US$ 1 mil millones.

Esto implicó una reestructuración de la composición de ellas, verificándose una reducción del peso de las exportaciones intensivas en trabajo y recursos desde algo menos de 70% durante el último lustro de los noventa, hasta cerca de 40% hacia finales de la década pasada, acompañadas de un incremento notable de la participación de aquellas con niveles medios y altos de intensidad tecnológica y destrezas. Lo anterior se tradujo en una pérdida de participación de mercado de las exportaciones intensivas en trabajo y recursos (véase gráfico N.° 14).

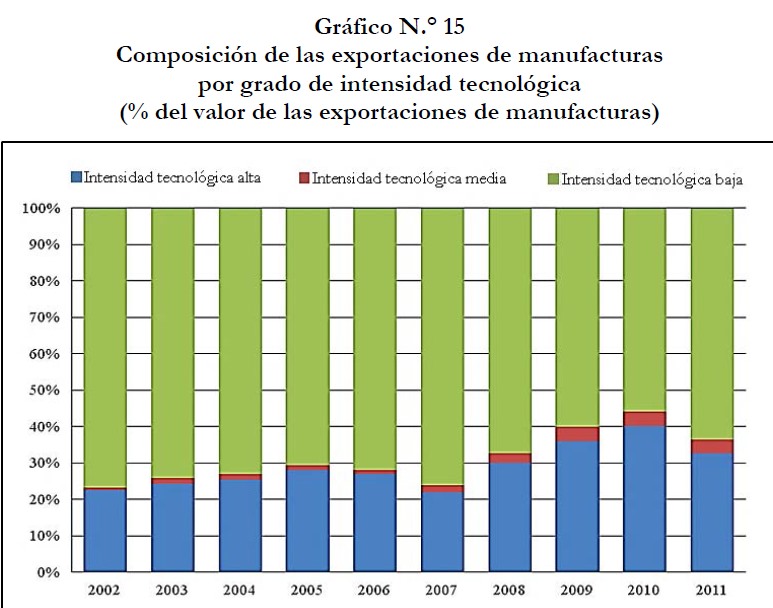

3.6 INTENSIDAD TECNOLÓGICA DE LAS EXPORTACIONES11

La intensidad tecnológica de las exportaciones es un indicador mucho más preciso respecto al contenido tecnológico de las exportaciones y los procesos concretos de transformación que sufren las mercancías en los países exportadores. La CEPAL, entre otras organizaciones con la OCDE o la ONUDI, desarrolló una metodología de clasificación de productos por el grado de intensidad tecnológica, la cual utiliza tres categorías de productos: con intensidad tecnológica baja, media y alta. La intensidad tecnológica puede dar cuenta, no solo de la naturaleza de los procesos de transformación y de la demanda de conocimiento y potencialmente de encadenamientos complejos, sino también del dinamismo de los mercados de los productos a largo plazo, y de la capacidad de adaptación del aparato productivo a condiciones cambiantes del entorno. Unas exportaciones con un peso muy elevado de aquella con bajo contenido tecnológico probablemente reflejan un aparato productivo poco diversificado, que agrega poco valor, con una capacidad limitada de generar empleos de calidad y bien remunerados, y con una limitada capacidad de aprendizaje.

La evolución de las exportaciones clasificables que se muestra en el gráfico N.° 15 evidencia una relativa estabilidad de la composición hasta 2007, y a partir de 2008 un cambio que se revela en una caída, entre 2007 y 2009 de un 56% en el valor y de la participación de las exportaciones con intensidad tecnológica baja, combinado con una relativa estabilidad del valor de las exportaciones con intensidades tecnológicas media y alta, lo que resulta en un aumento en su participación, en particular en aquellas con intensidades tecnológicas altas. Mientras en 2002, la participación de las exportaciones con bajo contenido tecnológico fue algo menos de 80% de las exportaciones totales clasificables, en 2011 representaron cerca del 65%.

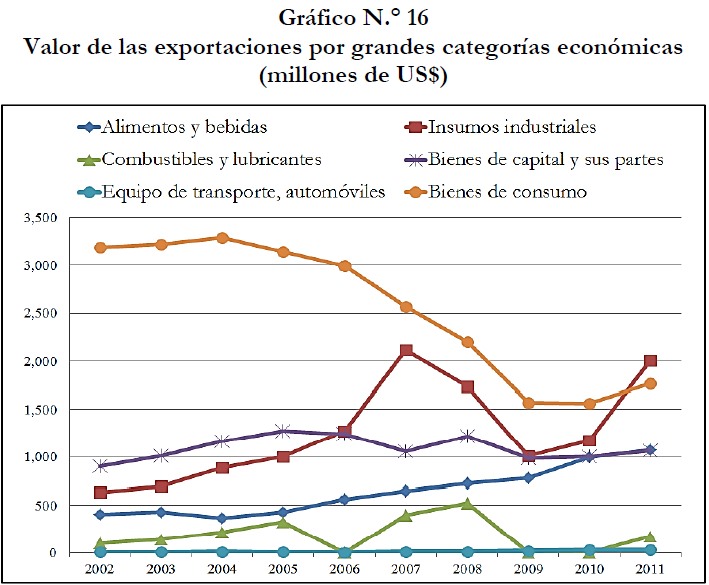

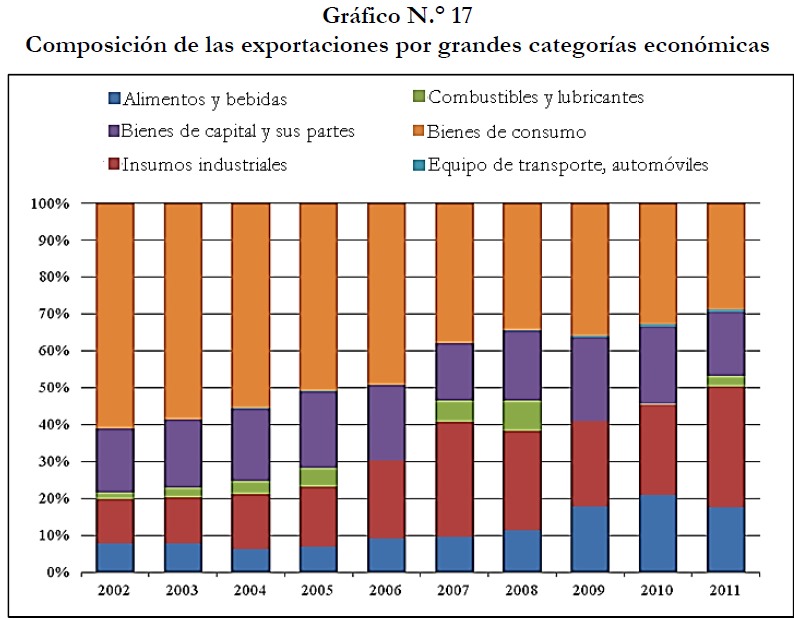

3.7 EXPORTACIONES POR GRANDES CATEGORÍAS ECONÓMICAS 12

La clasificación de las exportaciones por grado de elaboración (por ej. bienes primarios y manufacturas), así como la clasificación por Grandes Categorías Económicas es otra de mucha utilidad porque da cuenta del uso específico de los bienes comerciados. Esta clasificación desagrega los bienes en seis grandes categorías: alimentos y bebidas (primarios y procesados), insumos industriales (primarios y procesados), combustibles y lubricantes (primarios y procesados), bienes de capitales y sus partes, equipos de transporte y automóviles (incluyendo partes) y bienes de consumo (duraderos, semi-duraderos y no duraderos).

Consistente con los indicadores presentados más arriba, la clasificación de las exportaciones por GCE revela una caída del valor de las exportaciones de bienes de consumo, solo hay incrementos en dos categorías, y fluctuaciones en otras dos. El gráfico N.° 16 muestra la reducción en las exportaciones de bienes de consumo entre 2002 y 2011, la cual se asocia al derrumbe de las confecciones textiles de zonas francas hacia los Estados Unidos. La categoría pasó desde algo menos de US$ 3,200 millones en 2002 hasta más de US$ 1,700 millones en 2011. Las que han incrementado las exportaciones han sido las de alimentos y bebidas (tanto primarios como procesados, los cuales crecieron a velocidades similares) y las de insumos industriales, específicamente los procesados. Los primeros pasaron de unos US$ 400 millones en 2002 hasta US$ 1.1 mil millones en 2011. Los segundos mostraron una fuerte fluctuación pero cerraron en 2011 con exportaciones por un valor de poco más de US$ 2 mil millones, más de tres veces el valor observado en 2002.

En términos de la composición de las exportaciones, las de bienes de consumo redujeron su participación desde 61% en 2002 hasta menos de 34% en 2011, mientras las de insumos industriales crecieron desde 12% en 2002 hasta más de 38%, y las de alimentos y bebidas desde menos de 8% hasta más de 20%. La otra categoría relevante ha sido la de bienes de capital, cuya participación fluctuó a lo largo del período alrededor del 20% del total de las exportaciones. Se ha tratado, por tanto, de un proceso de desconcentración y diversificación ostensible.

4. Indicadores de concentración de productos y mercados13

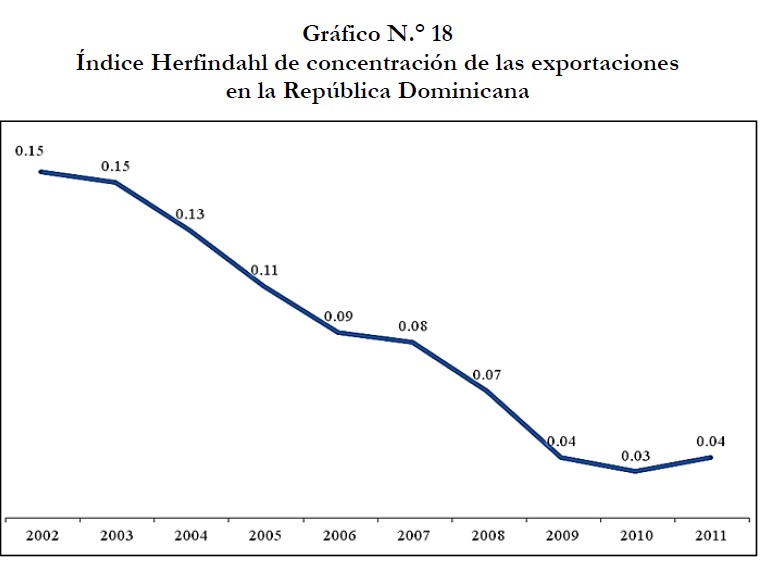

El grado de concentración de las exportaciones, tanto de productos como de mercados, es un indicador importante por cuanto sugiere el grado de vulnerabilidad del llamado “sector externo”. A mayor concentración de productos o mercados, mayor impacto potencial puesto que podría tener un shock adverso asociado a mercados o productos. Se han seleccionados dos indicadores básicos de concentración de exportaciones, que en esencia es uno solo pero aplicado a dos conjuntos de datos distintos.

En ambos casos se trata del Índice de Herfindahl, el cual es corrientemente usado para medir el grado de concentración de los mercados por parte de las empresas participantes. Aplicado a ese caso, el índice es la suma lineal del cuadrado de las participaciones de mercado de cada empresa. Mientras más alto es el índice, mayor concentración existe. Sin embargo, este puede tener otras aplicaciones como la de concentración de productos exportados o de mercados de exportación.

4.1 ÍNDICE DE CONCENTRACIÓN DE LAS EXPORTACIONES POR PRODUCTOS

Para este índice, se utilizó las exportaciones clasificadas por capítulos (dos dígitos) del Sistema Armonizado (SA).

Como se evidencia en el gráfico N.° 18, el grado de concentración de las exportaciones medido por el Índice Herfindahl se ha reducido notablemente entre 2002 y 2011. En el último año del período, el índice era de menos de un tercio del nivel registrado en el primer año. La caída en las exportaciones de confecciones textiles y la emergencia de nuevos rubros de exportación, incluyendo primarios y manufacturados, explican que el indicador se comporte de esta manera, reflejando un importante grado de diversificación exportadora.

4.2 ÍNDICE DE CONCENTRACIÓN DE MERCADO DE LAS EXPORTACIONES

Para este índice se utilizó el valor de las exportaciones por mercados de destino.

Aunque de manera menos intensa que la concentración por productos, la evolución del indicador de concentración de mercado también muestra un proceso de diversificación de mercados. En 2010 el índice registró un valor de apenas algo más de la mitad que el nivel registrado en 2002. La reducción de la participación de las exportaciones hacia los Estados Unidos, y el incremento de la participación de las exportaciones hacia Haití y otros mercados explican ese comportamiento.

5. Conclusiones

De la evaluación de los indicadores seleccionados y construidos para analizar el desempeño exportador dominicano se pueden extraer cinco conclusiones relevantes, las cuales tienen un carácter meramente descriptivo, sin pretensiones, por el momento, de convertirse en reflexiones analíticas ni implicaciones para las políticas públicas.

Primero, a lo largo de la última década, el sector exportador dominicano mostró un precario dinamismo. El valor de las exportaciones reales per cápita de bienes del final de la década no fue muy diferente al de inicio de ella. El resultado fue que el país perdió la mitad de su participación en el mercado mundial. Esto se asocia al significativo retroceso de las exportaciones de confecciones textiles y al hecho de que el crecimiento de otras exportaciones no pudo imprimir dinamismo global a las exportaciones agregadas.

Segundo, se advierte una moderada “reprimarización” de las exportaciones, al incrementarse el peso relativo de las exportaciones primarias frente a las de manufacturas. En ellas, las de alimentos tuvieron un comportamiento destacado. Como correlato y como efecto directo de la caída de las exportaciones de confecciones textiles, el peso de las exportaciones de manufactura se redujo.

Tercero, la reestructuración que se verificó en las exportaciones a lo largo de cerca de una década implicó también una significativa diversificación, en particular de manufacturas, en la medida en que nuevos rubros de exportación emergieron. Probablemente, muchos de ellos se dirigieron a nuevos mercados como Haití, el resto del Caribe o nichos de mercado como los étnicos en mercados tradicionales.

Cuarto, los indicadores revelaron cambios moderados en el grado de manufactura de las exportaciones y en la intensidad tecnológica de estas. Las exportaciones de manufacturas intensivas en trabajo y basadas en recursos redujeron su peso, elevándose las de destrezas e intensidad tecnológica elevadas, y el peso de las de intensidad tecnológica baja se redujo, incrementándose las de intensidad tecnológica alta. Desafortunadamente, estas cifras no dan cuenta de los procesos productivos concretos en el país sino del tipo de bien.

Finalmente, los indicadores de concentración/diversificación de mercados y productos muestran un intenso proceso de diversificación de estos.

Notas

- El ODCI es una iniciativa público-privada-académica para el seguimiento, análisis, investigación e incidencia en materia de comercio exterior en la República Dominicana de la que el INTEC forma parte.

- Indicadores construidos a partir de datos del Banco Central de la República Dominicana: Véase http://www.bancentral.gov.do, World Integrated Trade Service (WITS) del Banco Mundial http://wits.worldbank.org/wits/, TradeMap, del International Trade Center (ITC) http://www.trademap.org/

- Indicadores construidos a partir de datos de US Bureau of Labor Statistics (BLS) de los Estados Unidos < http://www.bls.gov/cpi/home.htm#tables>, Banco Central de la República Dominicana http://www.bancentral.gov.do, World Integrated Trade Service (WITS) del Banco Mundial http://wits.worldbank.org/wits/ , TradeMap, del International Trade Center (ITC) http://www.trademap.org/

- Indicadores construidos con información de World Integrated Trade Service (WITS) del Banco Mundial http://wits.worldbank.org/wits/, TradeMap, del International Trade Center (ITC) http://www.trademap.org/, Conferencia de las Naciones Unidas para el Comercio y el Desarrollo (UNCTAD) http://unctad.org/en/Pages/Statistics.aspx/

- Elaborado con datos de Banco Central de la República Dominicana http://www.bancentral.gov.do,World Integrated Trade Service (WITS) del Banco Mundial http://wits.worldbank.org/wits/, TradeMap, del International Trade Center (ITC) http://www.trademap.org/, Conferencia de las Naciones Unidas para el Comercio y el Desarrollo (UNCTAD) http://unctad.org/en/Pages/Statistics.aspx/

- Datos de la Conferencia de las Naciones Unidas para el Comercio y el Desarrollo (UNCTAD) http://unctad.org/en/Pages/Statistics.aspx

- Datos de la Conferencia de las Naciones Unidas para el Comercio y el Desarrollo (UNCTAD) http://unctad.org/en/Pages/Statistics.aspx/

- Datos de la Conferencia de las Naciones Unidas para el Comercio y el Desarrollo (UNCTAD) http://unctad.org/en/Pages/Statistics.aspx/

- Elaborado con datos de la Conferencia de las Naciones Unidas para el Comercio y el Desarrollo (UNCTAD) http://unctad.org/en/Pages/Statistics.aspx

- Datos de la Conferencia de las Naciones Unidas para el Comercio y el Desarrollo (UNCTAD) http://unctad.org/en/Pages/Statistics.aspx

- Elaboración propia en base a información de TradeMap, del International Trade Center (ITC) http://www.trademap.org

- Elaboración propia en base a información de TradeMap, del International Trade Center (ITC) http://www.trademap.org/

- Elaboración propia en base a información de TradeMap, del International Trade Center (ITC) http://www.trademap.org/

6. Bases de datos consultadas

Banco Central de la República Dominicana (2012). Estadísticas en línea. Santo Domingo: Banco Central de la República Dominicana. Recuperado el 3 de agosto de 2012 de http://www.bancentral.gov.do

Banco Mundial (2012). World Integrated Trade Service (WITS). Washington,D. C.: Banco Mundial. Recuperado el 7 de agosto de 2012 de <http://wits.worldbank.org/wits/> Conferencia de las Naciones Unidas para el Comercio y el Desarrollo (UNCTAD). (2012). Estadísticas en línea. Ginebra: UNCTAD. Recuperado el 10 de agosto de 2012 de <http://unctad.org/en/Pages/Statistics.aspx/>

Instituto de Integración de América Latina (INTAL)-Banco Interamericano de Desarrollo (BID). (2012). Estadísticas de comercio. Buenos Aires: INTAL-BID. Recuperado el 20 de agosto de 2012 de <http://www.iadb.org/es/intal/estadisticas-de-comercio,7585.html>.

International Trade Centre (ITC) (2012). TradeMap. Ginebra: ITC. Recuperado el 8 de agosto de 2012 de <http://www.trademap.org/>

Organización Mundial del Comercio (OMC) (2012). Base de datos en línea. Ginebra: OMC. Recuperado el 13 de agosto de 2012 de <http://stat.wto.org/Home/WSDBHome.aspx?Language=>

Datos de filiación

Pável Isa Contreras. Profesor del Instituto Tecnológico de Santo Domingo (INTEC), Área de Negocios. Coordina los trabajos de investigación del Observatorio Dominicano de Comercio Internacional (ODCI). Obtuvo el título de licenciado en Economía en el INTEC en 1988, el título de master en Política Económica con especialidad en Economía Internacional por la Universidad Nacional en Costa Rica en 1994 y, el de doctorado en Economía por la Universidad de Massachusetts, Amherst, en 2003. Ha trabajado como investigador en el CIECA, que es un grupo de reflexión económica de la República Dominicana, y como director de Investigación de CRIES, una red regional de América Latina y el Caribe para la investigación social y económica. Fue asesor económico del Ministerio de Hacienda y del Ministerio de Economía, Planificación y Desarrollo. Su trabajo académico se ha concentrado en temas de comercio internacional, política comercial, desarrollo humano, política social y desarrollo territorial. También se ha desempeñado como profesor en varias universidades del país y del exterior.

Email: pavel.isa@intec.edu.do