1. INTRODUCCIÓN

La globalización y la integración de los mercados financieros internacionales ha llevado a la Unión Europea a promover una armonización contable que tiene como objetivo principal incrementar la comparabilidad y transparencia de los estados financieros, favoreciendo, de esta forma, el desarrollo de un mercado integrado de capitales. Podemos considerar el inicio de esta etapa con el acuerdo entre el International Accounting Standards Board (en ese momento IASC), y el International Organisation of Securities Commissions (IOSCO), cuyo propósito era establecer a medio plazo un conjunto de normas contables internacionales para ser aplicadas por las empresas que cotizaban a nivel mundial, a fin de que los estados financieros emitidos por los países europeos cumplieran con las normas exigidas fuera de ese ámbito, concretamente, con las establecidas por la Securities and Exchange Commission (SEC) de los Estados Unidos.

Una vez que se admite la compatibilidad de las normas internacionales a las directivas comunitarias1 , se aprueba el Reglamento 1606/2002 del Parlamento Europeo y del Consejo de 19 de julio de 2002 que impone la obligación a los grupos consolidados de empresas que cotizan sus valores en los mercados financieros, incluidos bancos y compañías de seguros, de presentar a partir de enero de 2005 sus estados financieros anuales consolidados de acuerdo a las Normas Internacionales de Información Financiera (NIIF)2. Éstas son aprobadas a través del Reglamento 1725/2003 de la Comisión de 29 de septiembre de 2003 en el que se aprueban todas las normas contables y sus interpretaciones, salvo la NIC 32 y la NIC 39 que tratan de instrumentos financieros y sus interpretaciones relacionadas, tales son las SIC 5, 16 y 17, por encontrarse en proceso de revisión por el IASB en cooperación con expertos contables europeos. Finalmente en el año en que comenzaron a publicarse las cuentas anuales a través de las normas internacionales se publicaron seis reglamentos más, todos ellos para introducir algunas modificaciones en las NIIF adoptadas por el Reglamento1725/2003.

España, desde su incorporación a la Unión Europea, ha tenido que llevar a cabo importantes retos en el marco de su Derecho Contable. Así, hasta la aprobación de la Ley 62/2003, de 30 de diciembre, de medidas fiscales, administrativas y del orden social en la que se establece la obligatoriedad de la aplicación de las normas internacionales a las cuentas consolidadas de los grupos cotizados, nuestro Derecho contable recogía apenas el contenido escaso y flexible de unas directrices europeas, concretamente las Directivas 78/660/CEE y 83/ 379/CEE conocidas como Cuarta y Séptima directivas.

Ante este cambio normativo, ha de señalarse que se han realizado en España diferentes estudios en torno al efecto de la aplicación de las NIIF en España. Una de las primeras cuestiones que se ha planteado la doctrina es conocer si la normativa internacional cubre las necesidades de información de las empresas españolas. A este respecto, ha de señalarse la monografía dirigida por Sánchez Fernández de Valderrama (2005) en la que se opina que “las NIC expresan unos principios generales y no regulan los detalles, con lo que las sociedades tendrán más capacidad de decisión sobre cómo elaborar la contabilidad. La propia generalidad de las normas provoca que su aplicación a las distintas ramas de actividad o sectores económicos deje importantes lagunas en aspectos que pueden ser muy relevantes por sus efectos en las cuentas de resultados o en el valor del patrimonio de las empresas que deben aplicar esas normas”. De otro lado, también resulta cuestionable el impacto cuantitativo de los nuevos criterios de reconocimiento y valoración en las magnitudes de patrimonio neto y resultado, pudiendo citar trabajos como los de Aledo et al. (2005), Jarne et al. (2005) e Iñiguez (2006).

En última instancia, dado el papel preponderante del paradigma de la utilidad de la información contable, resulta interesante conocer la repercusión en el mercado de capitales de la aplicación de esta nueva normativa contable. Debido a la reciente aplicación de estas normas no existe variedad de trabajos que se hayan realizado en España en torno a este tema. En este sentido podemos destacar el trabajo de Callao et al. (2006), en el que se indaga sobre el efecto en el gap existente entre el valor en libros y el valor de mercado de las empresas y, por extensión, en el impacto sobre el ratio book‐to‐market. Sus conclusiones revelan que el valor en libros se distancia más del valor de mercado cuando se aplican las NIIF que cuando se utilizan las normas del Plan General de Contabilidad, por lo que en opinión de los autores “las NIIF, a pesar de que a priori pueden considerarse menos conservadoras que las normas españolas, tal como las han aplicado las empresas de nuestro país siguen dando lugar a una información financiera conservadora”.

A este respecto, podemos corroborar esta opinión de la lectura del “Informe anual sobre mercados de valores y su actuación del año 2005” emitida por la Comisión Nacional del Mercado de Valores, que indica que tras las reuniones periódicas mantenidas con sociedades no financieras cotizadas en bolsa, al objeto de solucionar los problemas que se pudieran derivar de la implantación de las normas internacionales, se puso de manifiesto que las empresas habían planificado con antelación suficiente los trabajos para la adaptación de las políticas contables y sus procedimientos internos. Concretamente se habían analizado con profundidad los efectos de las NIIF en cada empresa, se habían adoptado políticas contables prudentes, aplicando los tratamientos que generan menor volatilidad en los resultados y en el patrimonio neto y los auditores externos habían analizado el efecto cualitativo del tránsito a la nueva normativa e iniciado la revisión de los ajustes cuantitativos, sin poner de manifiesto opiniones discrepantes dignas de mención.

Nuestro trabajo se enmarca concretamente en la última línea de investigación señalada, tal es demostrar los efectos en el mercado de capitales de la adaptación de las normas internacionales por parte de los grupos cotizados españoles con mayor volumen de negociación en el Mercado Bursátil Español. Si nos basamos en la hipótesis de que la armonización contable a nivel internacional es necesaria para un adecuado desarrollo de los mercados financieros, resulta necesario conocer si la información contable que se desprende de la aplicación de las normas internacionales tiene mayor relevancia en las cotizaciones que la resultante de aplicar los principios contables del Plan General Contable español.

Hemos de precisar que si el cambio normativo contable no ha afectado a la valoración que el mercado hace de la información financiera, es decir, que los mercados son eficientes aunque se apliquen la normativa española previa a las NIIF, ello nos podría llevar a argumentar que la información ya estaba descontada con anterioridad en los valores de mercado. Esto permite afirmar que este tipo de análisis debe ir acompañado con un estudio de evento, tal como afirma Rees (1995), lo cual será debidamente tratado en futuras publicaciones.

Este trabajo se estructura en tres partes bien definidas. Comenzamos realizando una revisión de la literatura previa relacionada con el objetivo planteado, tanto por la temática que analizamos, como por la metodología econométrica empleada en el análisis. En una segunda parte describimos el diseño de la investigación empírica y el proceso de ejecución, desde la descripción de la muestra hasta la consecución de los resultados, pasando por la metodología y los modelos concretos resultantes. Finalmente presentaremos las conclusiones de forma sinóptica.

2. REVISIÓN DE LA LITERATURA PREVIA Y CONTRIBUCIONES RESPECTO A OTROS TRABAJOS REALIZADOS

Una de las líneas más prolíficas de la investigación contable en el mercado de capitales ha concentrado sus esfuerzos en estudiar si existe una relación entre la información contable y el mercado de valores, al objeto de justificar este proceso de armonización contable.

Durante la década de los noventa, los retos de la investigación empírica en el mercado de capitales concentraron sus esfuerzos en estudiar si existe una implicación o inferencia entre la información contable y el mercado de valores, al objeto de justificar este proceso de armonización contable. Apoyados en la hipótesis de eficiencia, estos estudios persiguen conocer si la relevancia informativa de los datos contables para el mercado está influida por la normativa aplicable. De entre los estudios sobre la relevancia de la información contable para el mercado, podemos citar los trabajos que han estudiado la importancia de las reconciliaciones de los estados contables desde la normativa doméstica a la normativa norteamericana, es decir, los US‐GAAPs. Esta reconciliación de las variables contables fundamentales es exigida por el organismo supervisor del mercado de capitales americano, SEC, a las empresas que cotizan en la la Bolsa de Nueva York (NYSE, New York Stock Exchange) a través del documento denominado “Informe 20‐F”. Otros trabajos que también desarrollan la teoría de la relevancia del valor investigan qué normativa contable resulta más relevante para el mercado teniendo en cuenta que las características cualitativas de relevancia y fiabilidad justifican la valoración contable en el marco conceptual.

Dichos estudios han utilizado dos metodologías diferentes: a) estudios de asociación que se basan en estimar una regresión del precio de las acciones o los retornos anuales en relación con el patrimonio neto y los resultados según los datos originales y sobre los montantes de las reconciliaciones. Algunos trabajos que se encuadran en este primer tipo de estudios son los de Aldford et al. (1993), Amir et al. (1993), Bandyopadhyay et al. (1994) y Harris y Muller (1999); y, b) estudios que se basan en la metodología de eventos y que pretenden conocer la reacción del mercado a la información sobre las reconciliaciones, para lo cual se examina la asociación entre la información de las reconciliaciones y los retornos de las acciones computadas en una ventana corta, alrededor de la fecha en que se hace pública tal reconciliación, entre los que podemos citar a McQueen (1993) y Rees (1995).

Una clasificación aceptada en torno a los distintos trabajos sobre la relevancia del valor ha sido plasmada por Holthausen y Watts (2001: 11‐12):

- Estudios de Asociación Relativa. Estos trabajos comparan la asociación entre el valor de los títulos en el mercado (o cambios de valor) y medidas alternativas de comparación. Por ejemplo se compara la asociación de un dato contable con el valor de mercado o de los retornos, antes y después de la aplicación de un cambio en la normativa contable, estudiando el fenómeno en estudios de ventanas largas. También puede estudiarse la aplicación de una misma norma contable en diferentes países o comparación de los US‐GAAPs y los principios contables de otros países. Generalmente, los datos contables con un coeficiente de determinación R2 mayor se detectan como con mayor valor relevante. Un veinticuatro por ciento de los estudios relacionados por Hothausen y Watts pertenecen a este tipo de categoría.

- Estudios de asociación incremental o estudios de medición. Estos estudios investigan si los datos contables son explicativos del valor o de los retornos, dadas unas determinadas variables. Estos estudios se realizan con series temporales largas (long windows). Se considera que un número es relevante si el coeficiente estimado de la regresión es significativamente distinto de cero. Los estudios de medición son estudios de asociación incremental que establecen supuestos adicionales en la relación entre los datos contables y los inputs utilizados en los modelos de valoración, con la finalidad de predecir el valor de los coeficientes.

- Estudios con contenido informativo marginal. Estos estudios investigan como un determinado dato contable puede añadir un conjunto de información disponible para los inversores. Se utiliza los estudios de acontecimientos o event studies, generalmente con datos temporales.

Algunas veces las diferencias entre los valores estimados y los valores previstos se interpretan como evidencia de los errores de medida en los datos contables. La mayoría de los estudios sobre la relevancia del valor se inscriben en este tipo de estudios. El 85 por ciento de los estudios analizados por estos autores se adscriben como estudios de asociación incremental, y de ellos un veinticinco por ciento como estudios de medición.

No obstante, muchos de los estudios que se realizaron sobre la relevancia de las reconciliaciones contables a principios norteamericanos ofrecían resultados confusos. Esta circunstancia junto con las limitaciones econométricas que se les han achacado, no han pasado inadvertidas para la literatura contable que se ha desarrollado en torno al efecto de la diversidad contable. Por un lado, Dumontier y Raffornier (2002: 128) afirman que “los estudios de asociación no infieren ninguna conexión entre los datos contables y los precios de mercado. Ni siquiera presumen que los participantes en el mercado utilicen los datos contables en su proceso de valoración. Ellos sólo informan que los datos contables resumen los hechos económicos ocurridos y son incorporados en el precio de las acciones”. Holthausen y Watts (2001: 63) indican que “la existente literatura en materia de relevancia de la valoración contable ha contribuido muy poco en su cometido para la fijación de normas contables [...].La razón principal es que la literatura no investiga para desarrollar teorías contables y su función normalización. Sin tales teorías no podemos asegurar que las inferencias realizadas sean válidas [...].Incluso aunque la literatura sobre la relevancia intenta probar el papel de la contabilidad en su labor de suministrar información para el inversor sobre el valor de las acciones, esas pruebas empíricas ignoran otros papeles que tiene la contabilidad y otros esfuerzos que determinan la fijación de las normas”.

Ahora bien, hemos de precisar que aún conociendo las limitaciones que ofrecen este tipo de investigaciones, así como las derivadas de su escasa atención al análisis del valor intrínseco de la empresa, propios de la metodología que siguen los trabajos que desarrollan las teorías de Ohlson (1995) y Feltham y Ohlson (1995,1996), nos hemos atrevido a realizar este trabajo que, como ya hemos comentado, es uno de los primeros que sale a luz en España, que persigue conocer y contrastar el impacto en el mercado de la información contable tras el cambio normativo, aplicado a partir de principios de 2005, bajo la hipótesis de que las reconciliaciones contables a normas internacionales efectuadas para los ejercicios 2004 tienen mayor relevancia para el mercado que los datos contables que se informan mediante aplicación del Plan General de Contabilidad de 1990.

En líneas generales, los estudios realizados sobre la relevancia de la información contable para el mercado basándose en la diversidad contable tratan de demostrar si los modelos contables anglosajones proporcionan a los inversores una información más relevante en el sentido de que los mercados recojan toda la información disponible, es decir, sean más eficientes. Como sabemos, los sistemas contables en España, Alemania, Francia o Grecia tienen importantes influencias fiscales debido a las obligaciones legales de suministrar información que les sea útil para la cuantificación de los tributos.

En este sentido, Ali y Hwang, (2000) concluyeron que los sistemas contables anglosajones orientados a los inversores son más relevantes que aquellos otros que están orientados a dar información a otros grupos de interés. También Amir et al. (1993) concluyeron que las reconciliaciones de beneficios y patrimonio neto a principios americanos provocaban una reacción en la valoración de estas sociedades extranjeras que se realizaban en los mercados estadounidenses. Rees (1995) también afirmaba que la reconciliación de los estados contables de las empresas no norteamericanas de su muestra de empresas tenía utilidad informativa para el mercado bursátil y por tanto, se producía una reacción en los precios.

No obstante, muchos de los estudios que se realizaron sobre la relevancia de las reconciliaciones contables a principios norteamericanos ofrecían resultados confusos. Así Aldford et al. (1993) encuentran que la asociación entre resultados y rentabilidad del mercado es diferente entre países. Sus conclusiones no lograron demostrar la teoría que establece que en todos aquellos países en donde el capital es tradicionalmente obtenido en mercados de capitales y donde las relaciones entre la contabilidad y la fiscalidad son más débiles ha de existir una menor correlación entre beneficios y rentabilidades. Amir et al. (1993) concluyeron que las reconciliaciones de beneficios y patrimonio neto a principios americanos provocaban unan reacción en la valoración de estas sociedades extranjeras en los mercados estadounidenses. Joos y Lang (1994) investigaron los efectos de las diferencias contables en los países de Francia, Alemania y Reino Unido, pero no encontraron mayores coeficientes de regresión en el Reino Unido que en Alemania y Francia. Barth y Clinch (1993) compararon los principios contables de una muestra de empresas de Canadá, Reino Unido y Australia, y comprobaron que las reconciliaciones de las empresas británicas y australianas contenían información útil para explicar las rentabilidades del mercado, pero las reconciliaciones de las canadienses no lo fueron. Bandyopadhyay et al. (1994) concluyeron que en la muestra estudiada (96 empresas canadienses) no se producía una mayor asociación entre las reconciliaciones de las empresas canadienses a principios contables y las rentabilidades. Chang y Seow (1996) incluso encontraron mejores asociaciones con las rentabilidades entre principios contables extranjeros que las reconciliaciones realizadas a principios americanos.

En lo que respecta a los estudios que han investigado si la información contable emitida a través de normas internacionales es más relevante que cualquier otra información en el que se han aplicado normas domésticas, podemos destacar a Niskanen et al. (2000), Bartov et al. (2004), Hellström (2005) y Stergios et al. (2005).

Bartov et al. (2004) intentan contrastar y verificar si, dado que en Alemania desde 1998 pueden presentarse las cuentas consolidadas bajo principios contables americanos, internacionales o alemanes, la información contable presentada bajo los dos primeros es más relevante que bajo principios contables nacionales. Sin embargo, comparando la relevancia de los resultados bajo principios americanos e internacionales se concluye que no existen apenas diferencias entre los mismos.

Hellström (2005) compara la relevancia de la información contable entre una muestra de empresas que cotizan en los mercados de la República Checa y Suecia y concluye que es mayor la de esta última.

Por contra, Niskanen et al. (2000) concluyen en base a una muestra de empresas finlandesas tomadas durante el periodo 1984‐2002, que no ofrece significativa relevancia las reconciliaciones realizadas de principios contables finlandeses a principios contables internacionales. Stergios et al. (2005) que realizan el estudio con empresas griegas, tampoco encuentran significativa relevancia en la información contable transmitida a través de principios contables internacionales frente a la revelada a través de las normas nacionales.

En España, pueden destacarse entre los estudios relativos al contenido informativo de las reconciliaciones contables los realizados por los profesores Arce y Mora (2002) y Ucieda (2003). Ucieda analiza las reconciliaciones realizadas por una muestra de empresas españolas que cotiza en la bolsa NYSE al objeto de conocer su significación y materialidad, concluyendo que podría ser interesante adoptar la contabilización de las normas internacionales en materia de activos fijos e impuestos. Por otra parte Arce y Mora, que estudiaron las diferencias en la relevancia de la información contable en las variables patrimonio neto y resultado contable en ocho países europeos, concluyeron que en los países analizados la existencia de diferentes sistemas contables afecta a la relevancia de la información contable, por lo que resulta necesario incrementar la comparabilidad de las empresas cotizadas. Contrastaron que en los países continentales, en términos generales, la variable patrimonio neto es más importante que el resultado contable. También en base a las variables patrimonio neto y resultado contable, Palacios et al. (2006) sobre una muestra de empresas latinoamericanas que cotizan en el NYSE concluyeron que estados financieros elaborados bajos principios americanos tienen mayor relevancia valorativa que los elaborados bajo principios latinoamericanos.

Mora y García (2001) explican el por qué las conclusiones de estos estudios son tan diferentes entre sí. En primer lugar, lo atribuyen a la heterogeneidad en la composición de las muestras en cuanto a que los países analizados en cada estudio son muy diferentes entre sí. En segundo lugar, consideran que los estudios incluyen a todas las empresas extranjeras como un conjunto homogéneo, siendo más relevante que los grupos de países estudiados tuvieran regímenes contables similares. En tercer lugar, afirman que las variables que forman parte del modelo, beneficio y patrimonio neto se toman como magnitudes agregadas. Estiman que si se analizaran los efectos individualizados de los componentes que determinan las diferencias en el resultado y el patrimonio neto, las conclusiones serían más relevantes.

En este sentido, hemos de indicar que nuestro estudio tiene la ventaja de poder ofrecer la relevancia de la aplicación de la normativa internacional en un único grupo de empresas españolas, al objeto de compararlas con las conclusiones obtenidas de los trabajos que, persiguiendo el mismo objetivo, se han realizado en otros países con sistemas contables similares al nuestro, tal es Alemania o Grecia. Con ello conseguimos superar el segundo de los inconvenientes que apunta Mora y García (2001). Por el contrario, contamos con la circunstancia limitadora de que los datos contables bajo los criterios de las NIIF y las normas nacionales sólo están disponibles simultáneamente en solo uno de los ejercicios económicos, justo en el momento de la transición.

3. DISEÑO DE LA INVESTIGACIÓN EMPÍRICA

El análisis empírico del impacto que ha producido la aplicación de las NIIF sobre el valor de mercado de las sociedades cotizadas ya adaptadas (grupos consolidados) lo hemos fundamentado en los siguientes pilares:

I). Concreción de las hipótesis a contrastar.

II). Búsqueda de la metodología cuantitativa que mejor se adaptase nuestros propósitos.

III). Determinación de nuestro modelo considerando la literatura previa.

IV). Determinación de la muestra de datos que emplearíamos en la contrastación.

V). Aplicación de la metodología a la muestra de datos y obtención de resultados.

VI). Análisis de los resultados y obtención de conclusiones.

3.1. Hipótesis Planteadas

• Hipótesis a Contrastar 1

La adaptación de los criterios contables de los grupos consolidados cotizados a las NIIF ha producido un impacto en sus rentabilidades de mercado.

• Hipótesis a Contrastar 2

El impacto de la adaptación sobre la rentabilidad de mercado ha sido diferente para los distintos grupos consolidados.

3.2. Muestra Utilizada

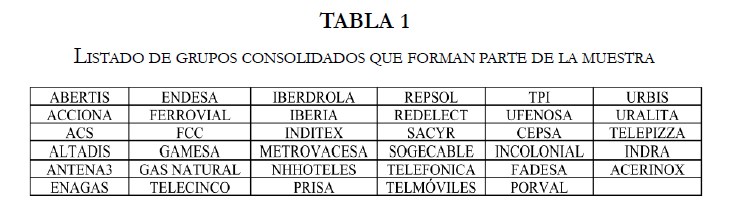

Inicialmente la muestra utilizada para la contrastación empírica de las hipótesis planteadas estuvo constituida por los grupos consolidados no financieros que forman parte del índice del Mercado Continuo, el IBEX‐35, debido a que eran éstos los que presentaban mayor capitalización bursátil y, por consiguiente podrían representar al resto de grupos consolidados cotizados a los que se le exigió la adaptación a las NIIF a partir de 2005 y simultáneamente suministraban mayor volumen de información relativa a la adaptación y de mayor calidad3 . Más tarde se añadieron 10 grupos cotizados más para fortalecer los resultados que se pudiesen obtener, que cotizaban igualmente en el Mercado Continuo. El listado de grupos consolidados que forman parte de la muestra empleada se expone en la Tabla 14. En total, fueron 35 grupos los que superaron todos los filtros de depuración impuestos.

A partir del análisis de la información pública periódica y de los informes de hechos relevantes emitidos y suministrados por las sociedades cotizadas correspondientes a cada uno de los trimestres y semestres de los ejercicios 2004 y 2005, elaboradas tanto a partir del Plan General de Contabilidad de 1990 como a partir de las Normas Internacionales de Información Financiera, se procedió a la confección de la base de datos, concretamente de un panel de datos que se fue conformando a partir de la discusión y determinación de las variables que parecían más significativas para contrastar las hipótesis, con lo que se concretó finalmente el modelo que se propone y especifica en el siguiente apartado (véase Modelo 1). También se ha tenido en cuenta la información suministrada a través de los informes de adaptación a las NIIF elaborados por la mayoría de los grupos consolidados incluidos en la muestra.

Después del análisis y escrutinio de la información entregada a la Comisión Nacional del Mercado de Valores por parte de los grupos consolidados seleccionados y teniendo en cuenta algunas limitaciones de carácter técnico relacionados con la periodicidad en la que se suministraban los datos de las distintas partidas contables adaptadas, se decidió utilizar la información por semestres, ya que era la periodicidad en las que más coincidencias habían en el suministro de información que utilizaríamos como inputs. Inicialmente tomamos los balances consolidados de apertura del ejercicio inicial de 2005, elaborados de acuerdo a las NIIF adoptadas, junto con los balances consolidados al cierre del ejercicio 2004, presentados según la normativa contable en vigor de carácter nacional en dicho momento. También se han utilizado los balances y cuentas de resultados de todos los semestres de 2005 y comparativamente con los del ejercicio anterior, así como los balances y cuentas de resultados que se publicaron en el 2004 mediante normativa contable española. Hay que destacar que cada una de las empresas de la muestra publica los datos contables de cada semestre en fechas distintas, por lo que fue necesaria la recopilación de estas fechas de publicación con objeto de adaptar el cálculo de las rentabilidades de mercado de cada semestre y para cada grupo empresarial según las fechas consecutivas correspondientes.

Es preciso añadir que los datos disponibles relativos a la adaptación a las NIIF pertenecen a un período muy corto de tiempo. Esta es una consideración previa importante, por lo que los resultados deben considerarse como datos iniciales pendientes de revalidar en estudios posteriores, y en nuestra opinión, conducirán a conclusiones preliminares que pueden no coincidir con las conclusiones definitivas que se obtengan en el futuro.

3.3. Modelo propuesto, variables incluidas y metodología econométrica empleada

El análisis de la asociación entre la rentabilidad de mercado y los datos contables producidos en el proceso de adaptación a las NIIF se ha realizado utilizando la Metodología de Datos de Panel. El panel de datos empleado está formado por información semestral, desde el segundo semestre de 2004 hasta el primer semestre de 2006, ambos inclusive, cuatro períodos en total, referida a 35 grupos empresariales que cotizan en el Mercado Continuo y además, todos ellos forman parte de la cartera de alguno de los índices bursátiles de este mercado5.

La asociación entre la rentabilidad de mercado de cada acción (variable que tomamos como endógena) y las variables contables y de mercado que tomamos como variables explicativas, se contrasta para todo el período de estudio y para todas las empresas de la muestra, teniendo en cuenta la alta correlación existente entre algunas de las variables exógenas. Por ello, se optó por realizar estimaciones conjuntas e individuales para cada variable explicativa. Todas las estimaciones de los modelos de la contrastación empírica se han realizado con el programa LIMDEP, versión 8.0.

Concretamente, el modelo propuesto y las variables incluidas son6:

Rit+i: Rentabilidad de mercado de los acciones del grupo consolidado i en el semestre t+1.

RNiasAit: Resultado Neto atribuible a tenedores de instrumentos de patrimonio neto de la dominante del grupo consolidado i en el semestre t (acumulado hasta el semestre t).

RNiasSit: Resultado Neto atribuible a tenedores de instrumentos de patrimonio neto de la dominante del grupo consolidado i en el semestre t (obtenido en el semestre t, no acumulado).

IRNiasSit: Incremento del Resultado Neto atribuible a tenedores de instrumentos de patrimonio neto de la dominante del grupo consolidado i en el semestre t con respecto al mismo semestre del ejercicio anterior.

PNiasit: Patrimonio Neto de la dominante del grupo consolidado i al final del semestre t.

IPNiasit: Incremento del Patrimonio Neto del grupo consolidado i en el semestre t con respecto al mismo semestre del ejercicio anterior.

DRNi,2s04: Diferencias de conciliación entre el resultado atribuible a tenedores de instrumentos de patrimonio neto de la dominante del grupo consolidado i según Normas Internacionales de Información Financiera (NIIF) y según Plan General Contable (PGC) de 1990 relativo al segundo semestre de 2004, inicios 2005 (momento de la transición a NIIF).

DPNi,2s04: Diferencias de conciliación entre el Patrimonio Neto de la dominante del grupo consolidado i según Normas Internacionales de Información Financiera (NIIF) y según Plan General Contable (PGC) de 1990 (ajustado) relativo al segundo semestre de 2004, inicios 2005 (momento de la transición a NIIF).

RIBEX35: Rentabilidad del IBEX‐35 durante el período que transcurre entre las fechas de publicación de la información contable.

Sector: sector al que pertenece la empresa7.

Es preciso matizar que la formulación del modelo propuesto presenta el problema econométrico de la adscripción temporal de los datos correspondientes a cada variable, ya que hemos considerado que la información relativa a las variables explicativas sólo afecta a la rentabilidad de mercado a partir de que esta información se conoce8. No obstante, dicha información contable se hace pública con cierto retraso temporal con respecto al período al que pertenecen, aunque se realice dentro de los plazos legales establecidos. Ello va a originar, tal como se desprende del modelo propuesto, que la variable endógena está referida a un período posterior al que se refieren las variables exógenas.

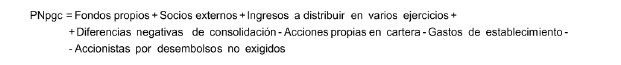

En el proceso de obtención de los datos necesarios para validar el modelo propuesto hemos tenido que realizar algunos ajustes con objeto de poder enfrentar las variables contables derivadas del Plan General de Contabilidad (PGC) y de las NIIF. Concretamente, se han tenido que realizar una serie de ajustes sobre las partidas relacionadas con los Fondos Propios (Patrimonio Neto) de las empresas según PGC PNpgc con objeto de realizar la comparativa con los Fondos Propios según NIIF (PNias)

3.4. Análisis de Resultados

3.4.1. Análisis descriptivo de la muestra

En la Tabla 2 se muestran los estadísticos descriptivos básicos de la muestra.

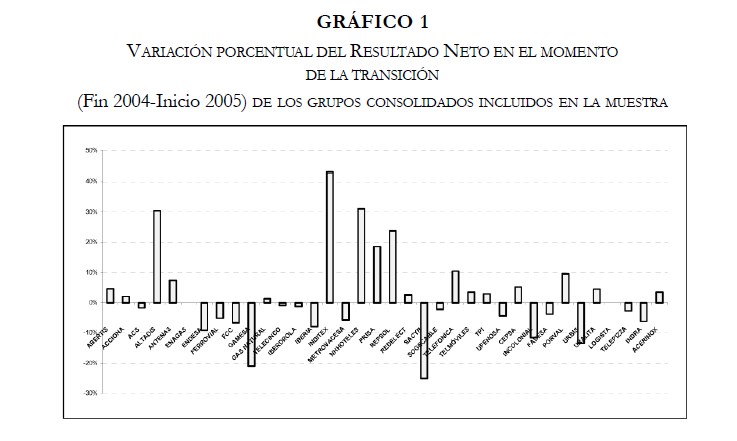

Para el conjunto de la muestra, la adopción de las NIIF conlleva un incremento del resultado neto (promedio del +2,05%) y una reducción del patrimonio neto (promedio del -8,03%). En el Gráfico 1 y el Gráfico 2 se muestran los incrementos o disminuciones porcentuales del Resultado Neto y de Patrimonio Neto individuales de los grupos consolidados cotizados incluidos en la muestra.

Análisis de Correlaciones

El análisis de correlaciones entre las variables incluidas en el modelo constituye el punto de partida del proceso de modelización. A continuación describiremos muy brevemente las interrelaciones más relevantes entre ellas:

La rentabilidad tiene una mala correlación con todas las variables contables exógenas.

Las variables entre las que hay una correlación positiva excelente (coeficiente de correlación mayor a 0,9 y menor a 1) son (por pares):

- Resultado Neto según NIIF al final del semestre, acumulado anual y Resultado Neto según NIIF del semestre correspondiente.

- Resultado Neto según NIIF al final del semestre, acumulado anual y Patrimonio Neto NIIF al final del semestre, importe acumulado.

- Resultado Neto según NIIF del semestre correspondiente y Patrimonio Neto NIIF al final del semestre, importe acumulado.

Las variables entre las que hay una correlación positiva buena (coeficiente de correlación mayor a 0,8 y menor a 0,9) son (por pares):

- Resultado Neto según NIIF al final del semestre, acumulado anual e Incremento interanual del Patrimonio Neto NIIF del semestre, importe acumulado.

- Resultado Neto según NIIF del semestre correspondiente e Incremento interanual del Resultado NIIF del semestre, sin acumular.

- Resultado Neto según NIIF del semestre correspondiente e Incremento interanual del Patrimonio Neto NIIF del semestre, importe acumulado.

- Patrimonio Neto NIIF al final del semestre, importe acumulado e Incremento interanual del Patrimonio Neto NIIF del semestre, importe acumulado.

3.4.2. Análisis de Datos de Panel

• Primer modelo estimado: Modelo clásico de regresión por mínimos cuadrados ordinarios

En primer lugar ajustaremos la regresión lineal simple:

Este modelo corresponde a una regresión múltiple, sin diferenciar entre la constante de las diferentes empresas. La regresión por mínimos cuadrados ordinarios es:

ajustadaEn la estimación de este modelo podemos destacar que los únicos coeficientes significativos a un nivel de significación del 5% y del 1% son los de las variables de Resultado Neto según NIIF y Rentabilidad del IBEX359 . La constante del modelo no es significativa. El resto de variables consideradas en el modelo no son significativas para los mismos niveles de significación y, por consiguiente, no han repercutido en la evolución de la variable endógena, la rentabilidad de mercado de los distintos valores.

El conjunto de variables explicativas que se han tenido en cuenta explican más del 90% de la variabilidad total de la rentabilidad de mercado. Esto queda reflejado en los coeficientes de determinación múltiple y ajustado que toman valores de 0,961 y de 0,958 respectivamente.

• Segundo grupo de modelos estimados: Modelos con efectos fijos

El paso siguiente en la aplicación de la metodología consiste en determinar un modelo que sea capaz de captar las diferencias (efectos fijos entre empresas) que puedan existir en el término de la constante, ya que cuando hemos considerado que la constante es la misma para todas las empresas en el modelo anterior, ésta ha resultado ser no significativa.

En este caso se ha optado por realizar estimaciones de las regresiones incorporando un efecto fijo, el efecto empresa. Estas estimaciones recogen las diferencias que pueden existir entre las empresas que participan en la muestra a la hora de determinar la incidencia de las variables explicativas sobre la rentabilidad de la acción en el mercado. A este modelo se le conoce también como modelo de mínimos cuadrados de variables ficticias, donde Fi es una variable ficticia que toma el valor 1 cuando se trata de la empresa i y cero en caso contrario. Se crean tantas variables ficticias como empresas han incluido en la muestra. A la perturbación εit se le supone un buen comportamiento:

En la estimación de este modelo, en el que inicialmente se incluyen las 9 variables independientes, se produjo un error de colinealidad entre las variables, por lo que tuvimos que ir probando, incluyendo y excluyendo variables hasta que obtuvimos 4 modelos en los que se había eliminado ese error. Además, con posterioridad, optamos por estimar el modelo incluyendo una sola variable cada vez para observar su significatividad individual en la evolución de la variable endógena, la rentabilidad de mercado. En la Tabla 3, mostramos los coeficientes correspondientes a cada uno de los modelos estimados.

Se ha producido un ligero incremento en el coeficiente de determinación entre el modelo clásico de regresión donde se incluye una constante y las variables explicativas correspondientes y el modelo en el que se incluyen además los efectos fijos. El coeficiente se ha incrementado de 0,95588 a 0,956 (de promedio). No obstante, los coeficientes de las distintas variables explicativas sufren importantes variaciones del primer modelo a los del segundo grupo, e incluso, se han observado cambios en el signo de los coeficientes.

Del análisis de los coeficientes de las variables explicativas destacamos la rentabilidad del IBEX35 y el patrimonio neto según NIIF, dado que tienen sus coeficientes más significativos, cómo puede apreciarse a través de sus respectivos p‐values.

En los cuatro modelos en los que se resolvía el problema de la colinealidad pudimos incluir como máximo cinco variables de las nueve iniciales. En todos los modelos la única variable significativa resultó ser la rentabilidad del mercado, representada a través de la rentabilidad del IBEX‐35, tanto para un nivel de significación del 5% como del 1%. Ninguna de las variables contables resultó ser significativa en la evolución de la rentabilidad de la acción para los mismos niveles de significación (obsérvese los p‐values entre corchetes en la Tabla 3). Hay que destacar, no obstante, que aunque estas variables sean no significativas en la mayoría de las ocasiones presentan signo positivo lo que refleja una relación directa entre las variables contables y la rentabilidad de la acción.

Por otra parte, se ha detectado un comportamiento diferenciado entre empresas frente al proceso de adaptación a las NIIF. Esto se refleja en que las constantes de cada uno de los modelos estimados correspondientes a cada una de las empresas incluidas en la muestra son significativas tanto para un nivel de significación del 5% como del 1%.

Por otro lado, al realizar una exploración de cuál de las distintas variables exógenas incluidas ofrecía mayor capacidad de explicación de la variabilidad de la rentabilidad de mercado hemos estimado el modelo incluyendo una a una las variables explicativas, con lo que pudimos comprobar que las variables contables, en el mejor de los casos, explicaba tan sólo el 11,8% de la variabilidad. Por el contrario, el IBEX‐35 destacó por su grado de significatividad con un coeficiente de determinación muy próximo al 97%.

4. CONCLUSIONES

Una de las líneas más prolíficas de la investigación contable en el mercado de capitales ha concentrado sus esfuerzos en estudiar la relevancia del valor de los datos contables respecto al precio de mercado, al objeto de justificar el proceso de armonización contable internacional que acontece. Concretamente, gran parte de estos estudios han perseguido conocer si el mercado valora de forma distinta la información contable dependiendo de la normativa empleada en su elaboración.

En este sentido, la idea que nos ha movido a realizar este trabajo ha sido averiguar si el mercado español ha reaccionado al cambio normativo que se ha producido en España tras la adaptación a los estándares contables internacionales a partir del ejercicio 2005 que ha afectado a los estados financieros de los grupos consolidados cotizados.

Para el análisis de la asociación entre la rentabilidad de mercado y los datos contables producidos en el proceso de adaptación a las NIIF se ha utilizado la Metodología de Datos de Panel. El panel de datos empleado está formado por información semestral, desde el segundo semestre de 2004 hasta el primer semestre de 2006, ambos inclusive, cuatro períodos en total, referida a 35 grupos empresariales que cotizan en el Mercado Continuo, formando parte, todos ellos, de la cartera de alguno de los índices bursátiles del mercado español.

los trabajos realizados en algunos países europeos tras el cambio normativo, tal es la no superioridad en cuanto a relevancia de las normas internacionales frente a las de carácter nacional. Esta falta de reacción significativa nos llevaría a contrastar en posteriores estudios si las estimaciones sobre las reconciliaciones fueron descontadas por el mercado antes de su aplicación efectiva.

Además, se ha detectado un comportamiento diferenciado entre empresas frente al proceso de adaptación a las NIIF, es decir, no ha habido un proceso que afecte por igual a todos los grupos consolidados afectados, por lo que en futuras investigaciones intentaremos dar respuesta sobre este comportamiento diferenciado, a través de un análisis del impacto en el mercado de los distintos sectores de la economía.

NOTAS

- A través del documento “Armonización contable: una nueva estrategia de cara a la armonización internacional”, la Comisión europea insta a los estados miembros, mediante un comité de contacto, a la realización de un informe sobre compatibilidad de las normas internacionales con las directivas europeas, iniciándose un proceso de reconciliación entre la regulación europea y la americana. Finalmente en abril de 2001, sale a la luz el documento “Examen de la conformidad entre las NIC no 1 a la NIC no 41 y las Directivas contables europeas”.

- Desde 2002 existe un proyecto de convergencia internacional entre las normas del IASB y las normas del Financial Accounting Standards Board (FASB) -denominado Acuerdo de Norwalk-, para lo cual se fijan dos compromisos básicos: a) Proyecto de Convergencia Internacional de Corto Plazo, cuyo objetivo es desarrollar normas de alta calidad que sean compatibles entre sí, mediante la eliminación de una serie de diferencias entre las normas internacionales y las normas americanas; y, b) Proyecto Específico de Convergencias, que consiste en eliminar una serie de diferencias sustantivas entre ambos grupos de normas.

- Nos apoyamos además en el trabajo de Aledo et al. (2005) para justificar la utilización de la información relativa a la adaptación a la NIIF de las empresas pertenecientes a la cartera del IBEX- 35, debido a que según sus autores son éstas las que mejor y más rápida adaptación han tenido. En este trabajo se presenta un ranking relativo a la calidad de la información presentada por estas empresas sobre su adaptación a las NIIF a lo largo del período 2003‐2005.

- No se ha incluido Arcelor debido a que ya venía aplicando las NIC/NIIF con anterioridad, y tampoco hemos incluido a Zeltia debido a que las grandes diferencias entre las partidas contables valoradas a través de las normas del PGC y NIIF (mayores al 60% de variación), constituían un outlier. Logista aunque inicialmente fue incluida luego se excluyó por la misma razón que excluimos a Arcelor.

- IBEX‐35, IBEX‐Nuevo Mercado, IBEX‐Medium Cap e IBEX‐Small Cap.

- El modelo propuesto se basa en los modelos revisados en la literatura previa aunque convenientemente adaptado a la realidad que se quiere analizar.

- Sectores considerados: 1) Petróleo y energía; 2) Materiales básicos, industria y construcción; 3) Bienes de consumo; 4) Servicios de consumo; 5) Servicios financieros e inmobiliarios; y 6) Tecnología y Telecomunicaciones.

- La rentabilidad de mercado se ha calculado a partir de la fecha en que se hace pública la información contable periódica.

- Los valores de los p‐values para cada uno de los coeficientes se señalan entre corchetes () justo debajo de cada uno de ellos en la ecuación de regresión.

BIBLIOGRAFÍA

ALDFORD, A.; JONES, J.; LEFTWICH, R.; ZMIJEWSKI, M. (1993): “The relative informativeness of accounting disclosures in different countries”. Journal of Accounting Research, vol 31, Suplement, pp. 183‐223.

ALEDO MARTÍNEZ, J.; GARCÍA MARTÍNEZ, F.; MARÍN DIAZARAQUE, J.M. (2005): “Análisis de la Información presentada por las empresas cotizadas sobre su proceso de transición a las NIIF”, xiii Congreso de la Asociación Española de Contabilidad y Administración de Empresas: Oviedo, 22 a 24 de septiembre de 2005.

ALI, A.; HWANG, L.S. (2000): “Country‐specific factors related to financial reporting and the value relevance of accounting data”. Journal of Accounting Research, vol 38, nº 1, pp. 1‐21.

AMIR, E.; HARRIS, T. S.; VENUTI, E. K. (1993): “A comparison of the ValueRelevance of US versus Non‐US GAAP Accounting Measures Using Form 20F Reconciliations”, Journal of Accounting Research, Suplement, pp. 230‐264.

ARCE, M.; MORA, A (2002): “Empirical evidence of the effect of the European Accounting Differences in the Stock Market”. European Accounting Review, vol. 11, nº 3, pp.573‐599.

BANDYOPADHYAY, S. P.; HANNA, J. D.; RICHARDSON, G. (1994): “Capital Markets effects of USA‐Canada GAAP differences”, Journal of Accounting Research, Autumn, vol 32, pp. 262‐277.

BARTH, M.; CLINCH, G. (1996): “International accounting differences and their relation to share prices: Evidence from U.K., Australian, and Canadian firms”, Contemporary Accounting Research, vol. 13, nº 1, pp. 135‐170.

BARTOV, E.; GOLDBERG, S.R.; KIM M. (2004): “Comparative value relevance among German, US and International Accounting Standards: a German stock market perspective”. Working paper. New York University.

CALLAO, S.; JARNE, J. I.; LAÍNEZ, J. A. (2006): “Efectos de la aplicación de las NIIF en la información financiera y en su relevancia para el mercado”. Congreso de profesores Universitarios de Contabilidad, Burgos.

CHANG, K.C.; SEOW, G.S (1996): “The association between stock return and foreign GAAP earnings vs. earnings adjusted to US GAAP”. Journal of Accounting Research, autumn, pp. 262‐277.

DUMPONTIER, P.; RAFFORNIER, B. (2002): “Accounting and capital markets: a survey of the European evidence”. The European Accounting Review, vol.11, nº 1, pp. 119‐151.

FELTHAM, G. A.; OHLSON, J. A. (1995): “Valuation and clean surplus accounting for operating and financial activities”. Comtemporary Accounting Research, vol. 11, nº 2 (Spring), pp. 689‐731.

FELTHAM, G. A.; OHLSON, J. A. (1996): “Uncertainty resolution and the theory of depreciation measurement”. Journal of Accounting Research, vol. 34, autumn, pp. 209‐234.

HARRIS, M. S.; MULLER, K. A. (1999): “The market valuation of IAS versus USGAAP accounting measures using form 20‐F reconciliation”. Journal of Accounting and Economics, vol. 26, nº1‐3, pp. 285‐312.

HELLSTRÖM, K. (2005) “The Value Relevance of Financial Accounting Information in a Transitional Economy: The Case of the Czech Republic”. Working Paper Series in Business Administration. Stockholm School of Economics.

HOLTHAUSEN, R.W.; WATTS, R.L. (2001): “The relevance of the value‐relevance literature to financial accounting standard setting”. Journal of Accounting and Economics, nº 31, pp. 3‐75.

IÑIGUEZ, R. (2006): “Diversas consideraciones relacionadas con el análisis de las cuentas del ejercicio 2005 para las empresas del IBEX‐35”. Revista de la Asociación Española de Contabilidad y Administración de Empresas, nº 75, pp. 42‐46.

JARNE, J.; LAÍNEZ, J. A.; CALLAO, S. (2005): “¿Cómo han afrontado los grupos cotizados españoles el proceso de adopción de las Normas Internacionales de Información financiera?”. Revista observatorio contable y financiero, nº 1, pp. 32‐49

JOOS, P.; LANG, M. (1994): “The effects of accounting diversity: evidence from the European Union”. Journal of Accounting Research, Supplement, pp.141‐168.

MCQUEEN, P.D (1993): “The information content of foreign and US GAAP earnings in SEC form 20‐F”. Working paper, University of New York.

MORA, A.; GARCÍA, J.M (2001): “Globalización y contabilidad. Un análisis sobre los efectos de la diversidad contable en el mercado financiero”. Revista Contabilidad y Tributación, octubre, nº 223, pp. 173‐216.

NISKANEN, J., KINNUNEN, J.; KASANEN, E. (2005): “The value relevance of IAS reconciliation components: empirical evidence from Finland”. Journal of Accounting and Public Policy, vol 19, nº 2, pp. 119‐198.

OHLSON, J.A. (1995): “Earnings, book values and dividends in security valuation”. Contemporary Accounting Research, vol 11, nº 2, pp. 661‐687.

PALACIOS, M.; MARTINEZ, I.; GARCIA, J. (2006): “¿Es relevante conciliar los estados financieros?”. Análisis financiero, nº 102, tercer trimestre, pp. 24‐29

REES, L. L. (1995): “The Information Contained in Reconciliations to Earnings Based on US Accounting Principles by Non‐US Companies”, Accounting and Business Research, vol. 25, nº 100, pp. 301‐310.

SÁNCHEZ FERNANDEZ, J. L. (2005): Efectos de la aplicación de las normas contables del IASB en los sectores cotizados de la bolsa española. Monografías sobre las normas internacionales de información financieras.

STERGIOS, A., ATHANASIOS,V.; NIKOLAOS, D. (2005): “Financial statement effects of adopting international accounting standards: the case of Greece”. Working paper. University of Macedonia.

UCIEDA, J. L. (2003): “A decade to reconciliation to US GAAP. What have we learned Spanish”. Journal of Finance and Accounting, nº 115, pp. 69‐115.