Introducción

En algunos estudios como el del World Business Council for Sustainable Development (1997) se muestra cómo la mejora de la gestión medioambiental y la implementación del concepto de ecoeficiencia supone un aumento del valor de la empresa para el accionista, mientras que Feldman et al. (1996) sostienen que las inversiones en gestión medioambiental pueden ser costosas, pero cuando son evaluadas apropiadamente, se observa que muchas de estas inversiones pueden producir rendimientos positivos y sustanciales para la firma.

En general, tales consideraciones se apoyan en la hipótesis de que a largo plazo las actividades de reducción de la contaminación pueden traducirse en beneficios que contrarrestasen los efectos negativos del corto plazo, de forma que los desembolsos corporativos para prevenir, reducir o minimizar el daño ambiental favoreciesen en último extremo a la empresa y sus accionistas, gracias a la mejora en la productividad y la reducción de los costes por daño ambiental.

Cabe deducir, a sensu contrario, que aquellas empresas que se caracterizasen por una baja implicación en la protección del medio ambiente, con escasas o nulas inversiones en dicha materia, pueden verse incapacitadas para adaptarse a los cambios del entorno, tanto regulativos como competitivos, acarreando consecuencias adversas para el patrimonio, situación financiera y resultados de las compañías afectadas, siendo percibidas negativamente por los grupos de interés relacionados con ellas, en particular por los inversores. Ahora bien, como señalan Gray y Bebbington (2001: 163),

“hay un conflicto potencial en la historia que cuenta la industria sobre esta materia. Por una parte, está claro que los costes de la protección medioambiental se considerarán como “el coste adicional de hacer negocios”. Es improbable que disminuyan en años futuros. Por otra parte, el mensaje dominante de y hacia la industria es que la protección ambiental y, en particular, la inversión medioambiental, aporta beneficios financieros a la organización”.

Si esto último es cierto, ¿por qué las empresas no están explotando esas ventajas potenciales? Entre las principales razones se encuentran: (a) la ignorancia por parte de muchas organizaciones de las crecientes presiones medioambientales y la amplitud de las oportunidades existentes; (b) la existencia de inercias en la gestión: la estructura organizativa tiende a restringir las iniciativas imaginativas, por ejemplo, reduciendo la identificación del personal con el proyecto o simplemente alargando su puesta en marcha, mediante un proceso burocrático; (c) la dificultad de determinar la mejor tecnología disponible; (d) posibles impedimentos legales; (e) problemas para obtener los datos financieros y no financieros requeridos; (f) o el hecho de que los sistemas contables y los métodos de análisis de inversiones estén haciendo que las tecnologías menos costosas dominen a las más eficientes (Gray y Bebbington, 2001; United States Environmental Protection Agency (USEPA), 1992). De entre tales factores, el presente trabajo aborda, a título exploratorio, algunos aspectos metodológicos relacionados con las variables económicofinancieras utilizadas en el análisis y selección de proyectos de inversión bajo criterios medioambientales.

Tradicionalmente, los proyectos de inversión se han evaluado en atención a su congruencia con los objetivos estratégicos de acuerdo con determinados indicadores de rendimiento financiero.Hoy en día se tienen en cuenta otros aspectos igual de relevantes como la alineación con los principios de responsabilidad social corporativa o el cumplimiento de la legislación social y medioambiental vigente o previsible, pues su influencia sobre la viabilidad de los proyectos puede llegar a ser crucial. No obstante, dado que los inversores pueden llegar a cuestionar la gestión medioambiental corporativa si no está soportada por un riguroso análisis de costes y beneficios, cabe coincidir con Grinnell y Hunt III (1999: 5), quienes afirman que los proyectos de inversión bajo criterios medioambientales “no deberían recibir un tratamiento preferente, sino que deberían ser evaluados en el contexto de un modelo […] aplicado rigurosamente”, sobre todo en el caso de las inversiones voluntarias, que deberían ser aceptadas o rechazadas en función de sus méritos relativos.

Los proyectos de inversión ambientalmente sensitivos pueden adoptar diversas formas, especialmente en el caso de las empresas industriales, pudiendo abarcar desde la mera solución de fin de tubería, destinada a la reducción de los impactos generados (por ejemplo, instalando dispositivos de depuración de líquidos y gases contaminantes o estableciendo sistemas de gestión de residuos) hasta el rediseño de procesos y productos al objeto de minimizar los consumos de bienes y servicios así como la generación de residuos y otros contaminantes.

¿Qué hacen especiales los proyectos de inversión bajo criterios medioambientales? Cuando los costes y beneficios medioambientales se incluyen en los análisis de proyectos, surgen ciertas limitaciones en las metodologías convencionales (como el valor actual neto o la tasa interna de rendimiento), relacionadas con la dificultad de:

- determinar el grado de incertidumbre de los costes medioambientales en sí mismos debido a la complejidad de evaluar los riesgos asociados a la gestión de los factores desencadenantes de impactos ambientales, amén de la cambiante, pero cada vez más restrictiva, legislación medioambiental;

- identificar y medir los ingresos y ahorros de costes asociados, sobre todo cuando los beneficios susceptibles de alcanzar guardan una relación indirecta (a veces intangible) con los indicadores financieros al uso, tales como la rentabilidad financiera, o bien se traducen en externalidades positivas, no incorporables al sistema contable de la empresa;

- delimitar los posibles inconvenientes de las opciones alternativas, ya que en lo que respecta a las implicaciones medioambientales de tales proyectos, los costes asociados suelen ser contingentes. Para profundizar en tales aspectos, en la Sección 1 se analizan los métodos convencionales de análisis como criterios aceptables en los procesos de toma de decisiones relacionadas con el medio ambiente y las premisas subyacentes, teniendo en cuenta las peculiaridades de la problemática medioambiental.En la Sección 2 se aborda la problemática de la identificación y análisis de los flujos financieros asociados al proyecto de inversión, mientras que las Secciones 3 y 4 se centran en la dificultad de determinar la tasa de descuento más adecuada, así como el plazo de tiempo durante el cual se analizará la inversión. El trabajo finaliza con las principales conclusiones alcanzadas y la bibliografía citada.

1. Criterios de análisis de selección de inversiones medioambientales: el método del valor actual neto

Se han desarrollado diversos modelos para facilitar el análisis integral de los proyectos de inversión, considerando variables cualitativas y cuantitativas, teniendo en cuenta que cada proyecto es único por naturaleza, desde los que se apoyan en la lógica borrosa (Chu et al., 1996; Coffin y Taylor, 1996), hasta los que utilizan funciones de utilidad (Mehrez y Sinauer-Stern, 1983), el análisis envolvente de datos (DEA) (Eilat, et al. 2006) o el proceso de análisis jerárquico (Dey, 2006) sin olvidar metodologías clásicas, específicamente orientadas al medio ambiente, como las de la compañía General Electric (1987) y la USEPA (1989).

Quizás el principal y primer problema para aplicar un método de análisis y selección de inversiones bajo criterios medioambientales sea precisamente el comprender las interrelaciones que tendrán lugar entre la inversión a realizar y el entorno físico en el que se va acometer, evaluando los posibles riesgos asociados y cómo esos riesgos pueden influir tanto en la estrategia corporativa como en el patrimonio, situación financiera y resultados de la empresa. Así, ante la dificultad de establecer equivalencias entre mediciones cualitativas y valores monetarios puede llegar a ser necesario definir criterios o reglas de selección en varias etapas.

En general, el primer paso suele ser de carácter político, consistiendo en obtener el consenso en el seno de la alta dirección en torno a la necesidad de acometer el proyecto. A continuación se inspeccionan las áreas de negocio de la empresa y se evalúan los impactos generados por el proceso productivo y sus causas, identificando las diferentes alternativas y confrontándolas con criterios técnicos, sociales y medioambientales. A tal efecto se establece como regla de decisión básica la prevalencia de tales requisitos sobre los de rentabilidad financiera, de manera que se garantice la conservación o constancia del capital natural y la protección de las comunidades humanas afectadas por el proyecto. En el caso del medio ambiente, esta perspectiva podría ser vista como una especie de principio de cautela o prudencia, que sólo sería abandonado cuando se pudiera ofrecer una evidencia sólida de lo contrario (Hanson, 2003). De esta forma, se conservaría el entorno para las generaciones futuras y se estimularía la innovación tecnológica para hacer frente a los incrementos en precios (al impedir o restringir el acceso al recurso).

Los proyectos que cumpliesen estos requisitos básicos serían sometidos a las metodologías financieras convencionales, seleccionándose aquellos que alcanzasen los mayores valores económicos o las mayores tasas de rentabilidad, para un mismo nivel de riesgo. Los resultados obtenidos son documentados y la inversión más adecuada es seleccionada, se captan los fondos para su financiación y se pone en marcha.El proceso no acaba aquí: durante su vida tendrá lugar una supervisión continuada, a fin de actualizar los datos utilizados y evaluar la viabilidad de la inversión a la luz de la nueva información disponible.

No existe un único criterio financiero para evaluar proyectos de inversión, por lo que tampoco hay una sola vía para incorporar factores medioambientales a las decisiones en esta materia, destacando, entre las principales técnicas convencionales, el método del “payback”, el de la tasa interna de rendimiento (TIR) y el del valor actual neto (VAN), si bien un 75% de los directivos suele decantarse tanto por el VAN como por la TIR, especialmente en las grandes empresas (Graham y Harvey, 2001).

En general, estas técnicas se caracterizan por estimular las decisiones a corto plazo y restringir el abanico de variables a considerar. Así, mientras el método del “payback” enfatiza clara y explícitamente el corto plazo, los métodos del VAN y la TIR, que deberían estimular una perspectiva de largo plazo, tienden a desincentivar grandes proyectos con un largo período de recuperación (lo cual caracteriza a muchas inversiones de prevención de la contaminación) si la tasa de descuento utilizada es incorrectamente establecida a un nivel demasiado alto (Elkington y Dimmock, 1991; Grinnell y Hunt III, 1999), además de convertir en irrelevantes hechos posteriores en la vida del proyecto como, por ejemplo, los costes de desmantelamiento, descontaminación del lugar y abandono (Gray y Bebbington, 2001), castigándose así los proyectos ambientalmente sensitivos en favor de los que omiten cualquier compromiso con la protección del entorno. Un estudio conducido por la USEPA (1995a) muestra que el 50% de los partidarios del método del “payback” suele fijar el plazo de recuperación entre 1 y 2 años y sólo el 8% establece un plazo superior a 4 años. Sin embargo, el 47% de los usuarios del método del VAN fijan el plazo para analizar la inversión entre 1 y 5 años, otro 47% apuesta por entre 6 y 10 años y un escueto 6% considera que el plazo debe ser superior a 10 años.

En la práctica, el método del “payback” suele ser descartado en el análisis de proyectos ambientalmente amigables porque no tiene en cuenta la filosofía del análisis del ciclo de vida, al considerar los flujos financieros solo en el punto del tiempo en que los mismos se igualan a la inversión inicial sin considerar la vida total del proyecto. Bajo esta técnica, son seleccionados aquellos proyectos capaces de alcanzar antes el punto de equilibrio, descartándose aquellos cuyos beneficios netos se materializan en el largo plazo, como sucede con los vinculados a la prevención de la contaminación, precisamente cuando la probabilidad de que se produzca un siniestro medioambiental evitable gracias al proyecto es mayor.

Por su parte, el método de la TIR se caracteriza por acometer el análisis en dos etapas: mientras en la primera se realiza el cálculo de la tasa, en la segunda tiene lugar su comparación con el coste del capital, de manera que aquellos proyectos cuya TIR sea mayor que el coste son seleccionados. Su principal inconveniente es que no puede ser aplicado al análisis de proyectos con flujos financieros negativos (como puede suceder con determinadas inversiones con características medioambientales) debido a la inconsistencia de este método en tales casos.

Por el contrario, y a pesar de sus limitaciones, cabe realizar algunas apreciaciones en torno al criterio del VAN, que pueden contribuir a considerarlo como un criterio aceptable en los procesos de toma de decisiones relacionadas con el medio ambiente, entre otras razones porque esta técnica está firmemente asentada en la teoría económica y es considerada la ideal para el análisis de proyectos de prevención de la contaminación por la American Institute for Pollution Prevention (AIPP, 1993). Diversos autores citan este método al enumerar las posibles vías a través de las cuales acometer el proceso de valoración, abogando, incluso, por su aplicación preferente en el caso de los activos y pasivos ambientales (Kopp y Smith, 1989).

El criterio del VAN es ampliamente utilizado en los procesos de evaluación y selección de inversiones tanto privadas como públicas1, de forma que los valores monetarios de la riqueza privada o del bienestar sean generalmente expresados en valores actuales, derivados del descuento de cantidades futuras y/o de la capitalización de cantidades pasadas. Esta potencialidad metodológica ha sido plenamente asumida en el ámbito de la gestión ambiental, si bien, con los matices propios de esta problemática. Así, en aspectos tan concretos como la selección de proyectos destinados a reducir la contaminación, se ha propuesto el Análisis del Coste Total (ACT) como un instrumento válido que, si bien se apoya en los términos financieros generalmente aceptados (tales como el VAN, la TIR o incluso el enfoque de los ahorros de costes anualizados), tiene en cuenta los costes ambientales identificados a través de la denominada Full (Environmental) Cost Accounting (FCA), llegándose a afirmar que el ACT nivela en parte el campo de juego con otros proyectos alternativos (USEPA, 1992; White et al., 1993).

No obstante, la opción por el criterio del VAN plantea algunos problemas prácticos, como son, entre otros, la selección de los flujos de caja asociados, la elección de la propia tasa de descuento, o la determinación del intervalo temporal durante el cual se producirán las referidas corrientes, aspectos todos ellos que serán examinados en los epígrafes siguientes. Ello es debido a la carencia de certeza acerca del comportamiento futuro de las magnitudes utilizadas en el proceso valorativo, influenciable por la legislación, daños ambientales no previstos, la tecnología, los escenarios sociales y políticos, etc., pudiendo llegar a invalidar las cifras obtenidas. Así, por ejemplo, Kopp y Smith (1989: 593) han demostrado la existencia de discrepancias en la aplicación de métodos valorativos de daños en recursos naturales, bajo la legislación estadounidense del Superfondo, hallándose algunas de las causas en “el horizonte temporal usado y el tratamiento de los efectos de la capitalización de daños pasados”.

2. ¿Qué flujos financieros incluir en el análisis?

Cabría suponer que la inclusión de criterios de sostenibilidad medioambiental en el proceso de identificación y medida de los costes asociados a proyectos de inversión, requiere de la previa delimitación de lo que cabe entender por costes medioambientales. Esta cuestión, que ha sido suficientemente tratada tanto en la literatura sobre contabilidad medioambiental como en la regulación legal2 es irrelevante en cuanto a su efecto en las metodologías de análisis y selección de inversiones. En este sentido, y como señala la USEPA (1995b: 12), “el éxito de la contabilidad medioambiental no depende de la “correcta” clasificación de todos los costes incurridos por la empresa. Más bien, su objetivo es asegurar que toda la información relevante está disponible para aquellos que la necesiten o puedan usarla”.

No obstante, puesto que llegado el caso habrá que rendir cuentas ante los grupos de interés acerca de los factores de naturaleza medioambiental que pueden influir en la inversión, parece oportuno detenerse, siquiera someramente, en el estudio de los flujos financieros de tal carácter asociados al proyecto.

Por lo que respecta a los ingresos, baste reseñar que además de considerar los derivados de la venta de bienes y prestaciones de servicios que dan razón de ser al proyecto, existen otros conceptos relacionados con la gestión medioambiental del mismo, que deben ser tenidos en cuenta, como por ejemplo:

‐ Venta (o reutilización) de residuos y materiales recuperados.

‐ Ventas de permisos de contaminación transferibles (gracias a la reducción en la emisión de gases de efecto invernadero).

‐ Concesión de licencias de uso de tecnologías limpias.

Cuestión aparte es la relativa a los gastos/costes de naturaleza medioambiental, existiendo varias acepciones en torno a esta noción. Así, organismos como la Comisión Europea (2001: párr.27) se decantan, por considerar como gasto medioambiental “el coste de las medidas adoptadas por una empresa, o por otras en nombre de ésta, para evitar, reducir o reparar daños al medio ambiente que resulten de sus actividades ordinarias”, quedando excluida de la definición “los costes en que se haya incurrido como consecuencia de sanciones o multas por inobservancia de la normativa ambiental y compensación a terceros por pérdidas o perjuicios causados por la contaminación ambiental generada”, pues aunque están relacionados con el impacto de las operaciones de la empresa en el medio ambiente, no evitan, reducen o reparan el daño causado al medio ambiente.

Este criterio es consistente con la definición establecida por EUROSTAT (1994), según la cual, sólo deben calificarse como gastos medioambientales los destinados principal y deliberadamente a prevenir, controlar, reducir o eliminar los efectos negativos sobre el entorno, sin considerar si son requeridos o no legalmente, quedando expresamente excluidos los realizados para ahorrar costes, por causas tecnológicas o bien por razones de seguridad e higiene laboral, aunque tengan efectos positivos sobre el medio ambiente.

En similar sentido, el Instituto de Contabilidad y Auditoría de Cuentas (2002) define los gastos medioambientales como “los gastos devengados, de las actividades medioambientales realizadas o que deban realizarse para la gestión de los efectos medioambientales de las operaciones de la Entidad, así como los derivados de los compromisos medioambientales del sujeto contable”.

Los costes medioambientales pueden ser clasificados atendiendo a diversos criterios, siendo susceptibles, a su vez, tanto de una mayor desagregación como, en ciertos casos, de combinación entre sí. Una vez identificados, los ambientalmente relevantes son susceptibles de reclasificación bajo criterios alternativos en función de los objetivos medioambientales de la compañía. Por ejemplo, si una empresa desea incentivar la prevención de la contaminación, podría distinguir entre costes medioambientales que pueden ser evitados mediante la realización de actividades preventivas, costes de corrección de daños causados al entorno por no haber llevado a cabo dichas medidas y costes de implantación y seguimiento de las mismas.

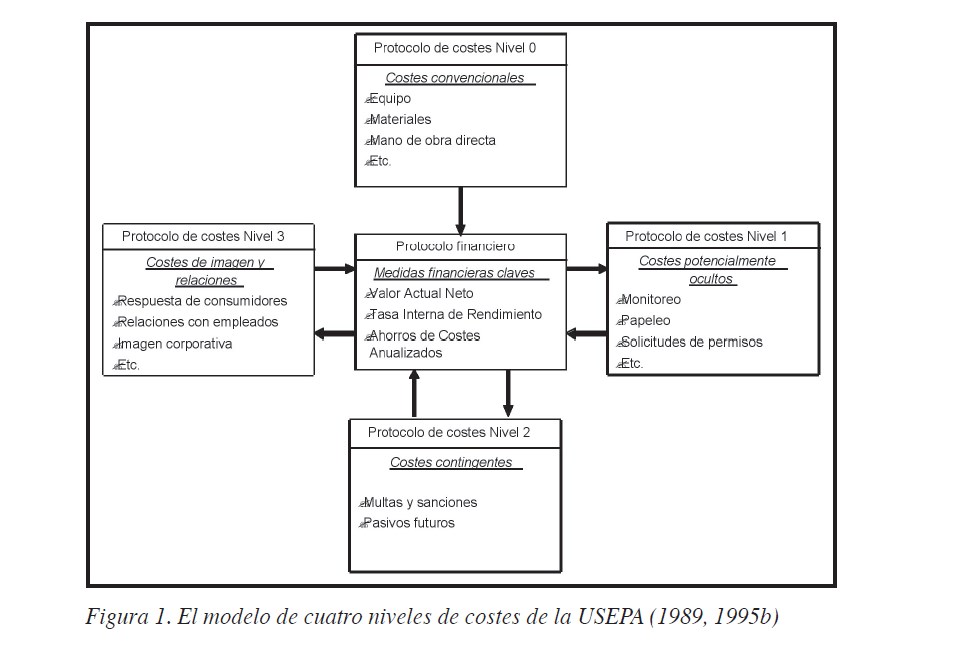

Una de las metodologías más conocidas de clasificación de costes ambientales es el protocolo de cuatro niveles de costes de la USEPA (1989), que distingue desde los costes usuales (Nivel 0), fácilmente identificables hasta aquellos que son intangibles por naturaleza y difíciles de medir (Nivel 3), pasando por los costes ocultos (Nivel 1) y los costes por pasivos (Nivel 2). En una propuesta posterior (USEPA, 1995b), tales niveles de costes pasarían a denominarse, respectivamente, costes convencionales (Nivel 0), costes potencialmente ocultos (Nivel 1), costes contingentes (Nivel 2) y costes de imagen y relaciones (Nivel 3).

La principal característica de este enfoque es que, a medida que el analista se mueve de una clase de costes a la siguiente, se explicita el aumento del grado de subjetividad e incertidumbre asociado a los posibles ahorros de costes en que se podría incurrir de acometer una inversión menos contaminante, teniendo presente que, como señala la USEPA (1989: 1-2), “a usted se le anima a ser conservador en sus estimaciones de costes reflejando su énfasis en la prevención de la contaminación como un objetivo y no en la maximización del beneficio”. Debe tenerse presente que de acuerdo con este modelo todos los costes vinculados a la inversión son objeto de consideración con independencia de su carácter ambiental o no.

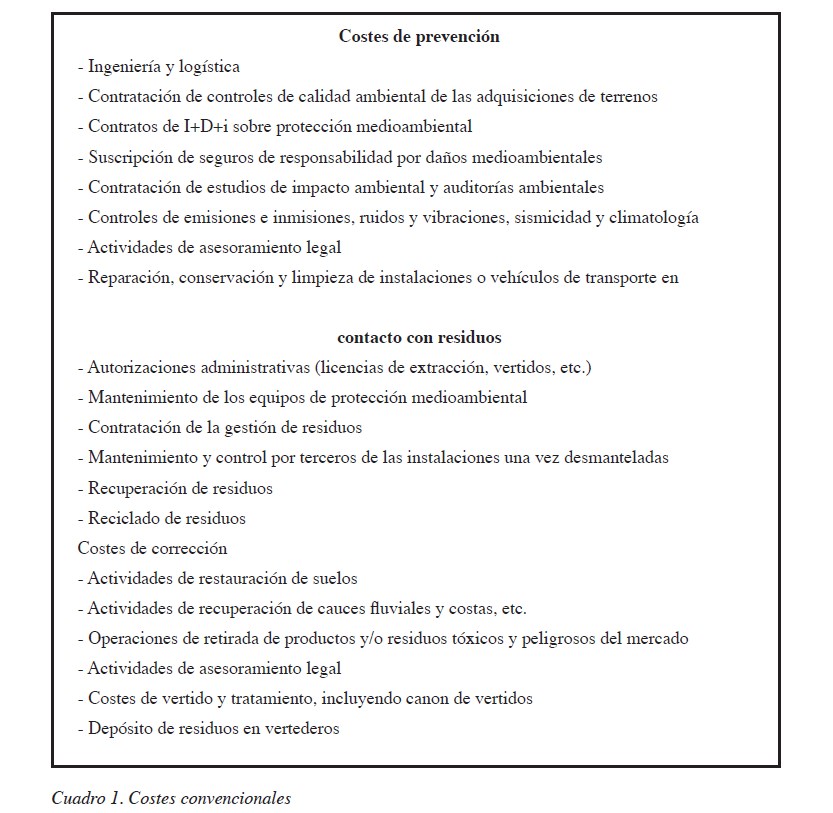

En general todos los costes usuales o costes convencionales, tales como el consumo de materiales y servicios, activos inmovilizados, mano de obra y suministros son incluidos en los análisis de proyectos de inversión, si bien es posible que no se consideren costes ambientales, en el sentido de que una reducción en su consumo podría suponer una minoración de los impactos causados al entorno. Cabría tal consideración si se lograse su diferenciación respecto del consumo que podría denominarse racional, esto es, aquél que se produce cumpliendo las especificaciones técnicas establecidas por el fabricante (por ejemplo, evitando el funcionamiento de maquinaria en vacío o con excesos o defectos de capacidad; aislando adecuadamente las instalaciones para evitar fugas o entradas de calor, según sea el caso, etc.), salvo que por la propia naturaleza del bien o servicio consumido se hubiese realizado previamente tal adscripción.

Si se considera en sentido estricto las definiciones usuales de gastos medioambientales, la identificación y medida de las partidas susceptibles de consideración como tales es razonablemente sencilla, siendo asimilables a lo que comúnmente se denomina “Servicios exteriores”. A título ilustrativo, en el Cuadro 1 se expone una posible relación de tales partidas, distinguiendo entre costes de prevención y costes de corrección.

También cabría considerar, en este caso, como minoración de los costes las ayudas de Estado recibidas (subvenciones, deducciones fiscales y otros incentivos) y las donaciones otorgadas por entidades públicas o privadas para la realización de operaciones preventivas y/o correctoras del daño ambiental.

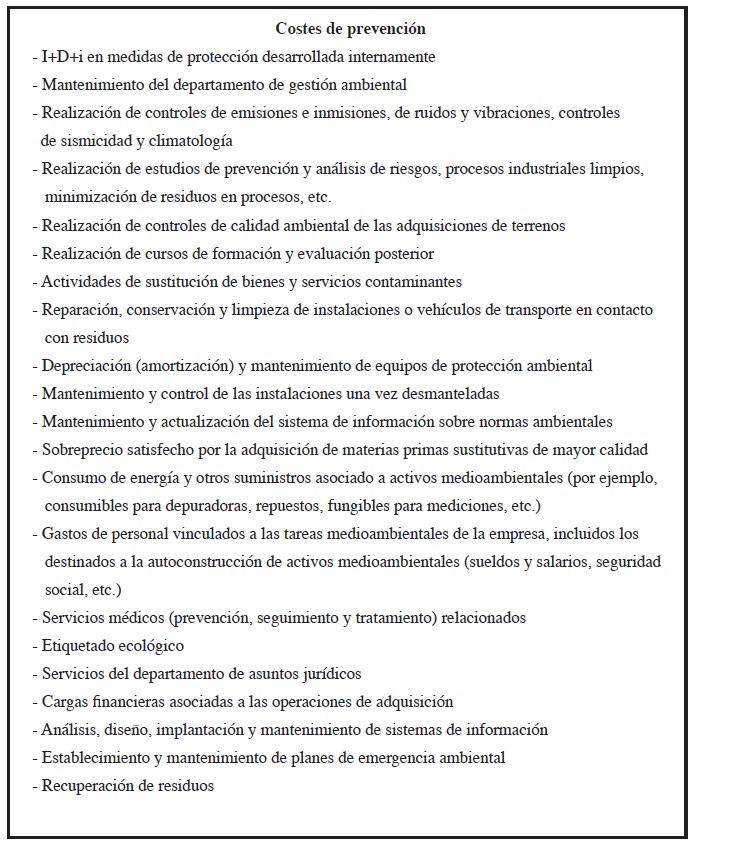

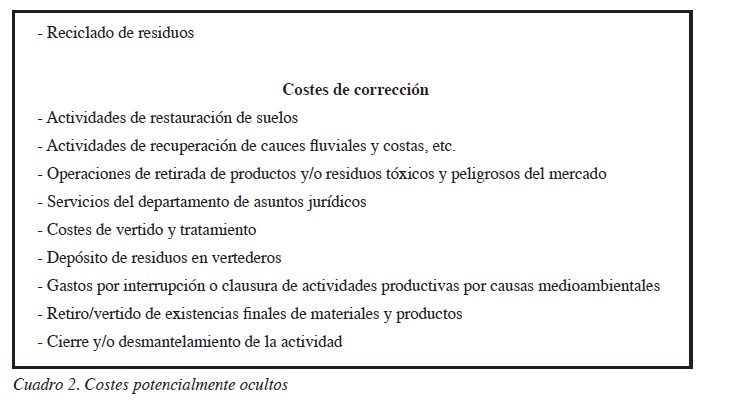

Es obvio que, además de los expuestos, existen otros conceptos de gasto por naturaleza repartidos por la cuenta de resultados cuyo contenido medioambiental, aunque indudable, permanece invisible debido a las técnicas de registro seguidas. Son las partidas que, en la terminología de la USEPA (1995b), se califican de potencialmente ocultas. Es el caso de costes cuantificables que generalmente están relacionados de manera indirecta con la política ambiental de la compañía aunque formando parte de las medidas adoptadas por la empresa en dicha materia, sea voluntariamente o en cumplimiento de las normas legales. El apelativo de ocultas obedece a que no están directamente relacionadas con materiales, procesos o productos específicos, pudiendo ser su magnitud de difícil determinación debido a su inclusión indiferenciada en las cuentas de gastos generales. Todos estos costes cumplen la definición de medioambientales y sin embargo no son reconocidos como tales en la cuenta de resultados, y es posible que ni siquiera se incluyan en las notas a los estados financieros, salvo que se disponga de un adecuado sistema de captación y tratamiento de datos. En el Cuadro 2 se exponen algunas posibles partidas ocultas susceptibles de consideración como medioambientales.

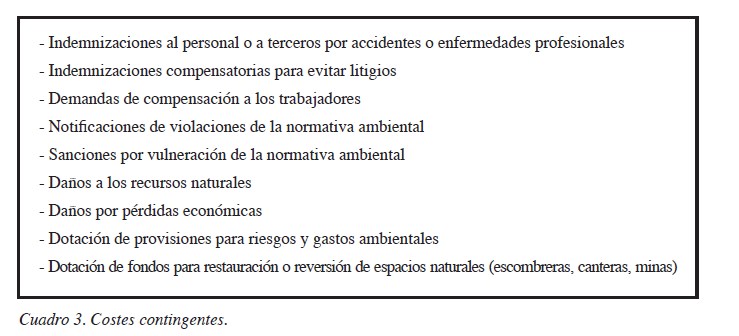

Una categoría más difusa es la relativa a los costes por pasivos, que abarca las indemnizaciones, las sanciones y la responsabilidad medioambiental contingente (Nivel 2). Aunque bajo la regulación contable medioambiental estas partidas son excluidas de las definiciones al uso de gasto medioambiental, en el ámbito del análisis de proyectos de inversión son un factor muy importante a considerar.

Los dos primeros casos aluden a sanciones legales, costes de limpieza, sean por actividades pasadas o presentes, y demandas por daños personales causados a empleados o ciudadanos en general, así como a la propiedad. Estos conceptos, si bien responden a la idea de resarcir o compensar al entorno, las personas y sus propiedades por los daños sufridos, son consecuencia de la elusión, por parte de la empresa, de sus compromisos de prevenir, corregir o reducir el daño ambiental. Por su parte, los gastos de responsabilidad contingente tratan de hacer frente a acontecimientos futuros o inesperados que puedan suponer daños al medio ambiente o bien a terceros y sus propiedades, sean accidentales o intencionados, debido a un incumplimiento de sus obligaciones legales y/o contractuales por parte de la compañía, no siendo compensados por otras vías. Su reconocimiento contable se produce en términos probabilísticos dado que pueden o no ocurrir en algún punto del futuro.

Dado que, por definición, los proyectos que incorporan criterios medioambientales, persiguen la reducción o eliminación de los costes por pasivos potenciales, su estudio es de especial interés. Ahora bien, aunque los pasivos potenciales deben ser tratados en los análisis de proyectos de la misma forma que los costes convencionales, son difíciles de calcular y ubicar en el tiempo. Por esta razón, las aproximaciones para incluirlos en los análisis de proyectos suelen consistir en narrativas que indican las multas y sanciones que pueden ser evitadas, en indicadores cualitativos, o en la relajación de los requisitos financieros, por ejemplo, reduciendo la TIR del proyecto o el importe del VAN. Una vía para detectar la probable existencia de costes por pasivos ambientales se halla en los propios registros contables de la empresa, en aquellas transacciones vinculadas a impactos adversos sobre el entorno. Su identificación y medida permitiría realizar un análisis coste-beneficio, siquiera aproximado, de la actuación medioambiental corporativa. Es el caso de operaciones tales como:

- Transportes de aprovisionamientos y expediciones.

- Adquisición de recursos naturales.

- Adquisición de materias primas no renovables/críticos.

- Adquisición de materias primas vitales3.

- Adquisición de materiales tóxicos y peligrosos.

- Adquisición de materiales cuyos proveedores posean un historial medioambiental negativo.

De entre los diferentes conceptos a incluir bajo las partidas de costes contingentes, cabe citar los recogidos en el Cuadro 3.

Aunque, como se ha señalado, la consideración de estas partidas como medioambientales está sujeta a controversia, debido al riesgo de maquillaje contable (Silverstein, 1991), esto es indiferente a los efectos del análisis y selección de proyectos de inversión, siendo lo verdaderamente relevante si influyen o no en el proyecto. Ahora bien, debe ponderarse el hecho de que, si se dispone de información sobre pasivos ambientales, deberá comunicarse a través de los estados financieros, contribuyendo a aportar una visibilidad, a veces no deseable por los directivos, acerca de cómo la empresa está gestionando sus asuntos en materia de medio ambiente.

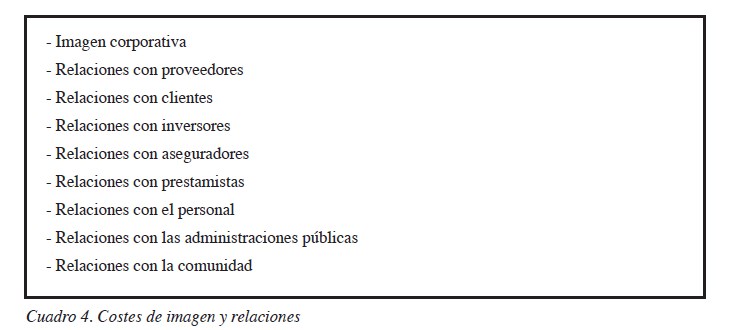

El apartado de los costes menos tangibles o de imagen y relaciones (Nivel 3) abarca beneficios potenciales que la empresa podría conseguir como resultado de reducir o eliminar el daño ambiental. Incluye incrementos en los ingresos o disminuciones en los costes debido a la aceptación del público, la relaciones con los trabajadores y la mejora de la imagen corporativa. Es muy difícil predecir la amplitud de estos beneficios con certeza, si bien es razonable asumir que pueden llegar a ser significativos.

La importancia de los costes menos tangibles va a depender, entre otros extremos, de la posición de la compañía en su ámbito de negocios, pues si se halla en un entorno fuertemente competitivo, los gastos de imagen corporativa pueden ser esenciales para su supervivencia. Sin embargo, en otras compañías que ocupen una posición relevante en el mercado y carezcan de presiones externas, puede que tales gastos sean menos importantes, orientándose básicamente al cumplimiento de regulaciones y la satisfacción de sus accionistas.

En el Cuadro 4 se enumeran algunos costes asociados a la imagen y relaciones con grupos de interés.

Si se da un paso más en el proceso de identificación de magnitudes existe una variedad más difusa de gastos, tipificables como ambientales, integrada por los denominados costes externos o externalidades negativas 4. Si bien es cierto que los análisis de proyectos de inversión se centran en los costes internos de los negocios que pueden influir en las decisiones acerca de los costes y beneficios potenciales de diferentes opciones, diversos autores consideran que un análisis más exhaustivo debería incluir los costes externos o societales (Blewett, 1996).

La omisión de las externalidades en el análisis de los proyectos de inversión conlleva que el coste de venta no refleje los costes que le habrían supuesto a la naturaleza la creación de los factores naturales consumidos o el tratamiento de los residuos resultantes del proceso. Ahora bien, justo es reconocer, que descendiendo a aspectos más concretos de la gestión empresarial, algunas actuaciones ambientales presentan una mayor facilidad de valoración que otras, a lo que debe sumarse el hecho de que pueden existir alternativas variadas para asignar o atribuir valores monetarios a las medidas físicas previamente obtenidas 5. En la práctica, aunque la empresa disponga de un buen sistema de contabilidad de costes, el nivel máximo de identificación podría llegar a los costes asociados con el Nivel 1 (de acuerdo con la terminología de la USEPA), dejando de ser operativo en el caso de los Niveles 2 y 3 y menos todavía ante las externalidades, pues los sistemas de costes convencionales no están diseñados para operar a tales niveles, siendo preciso recurrir a metodologías alternativas6.

3. La dificultad de elegir una tasa de descuento apropiada

Uno de los argumentos que justifican la existencia de una tasa de descuento se basa en el coste de oportunidad del capital: el dinero disponible en la actualidad puede ser invertido con la finalidad de generar rendimientos mientras se espera a que llegue el futuro. Bajo una óptica sustentada en la selección de inversiones alternativas, sería “el tipo de rendimiento sacrificado a causa de la actividad no realizada por la que efectivamente se lleva a cabo” (Ramos, 1993: 141). Según Dasgupta y Maler (1989, citados por Castilla, 1992: 73), “si la economía crece, aquellos que se beneficien en un futuro de un proyecto serán más ricos y, en consecuencia, valorarán una unidad adicional menos que lo que se valora el presente”.

Este enfoque ha dado pie a los argumentos que apoyan una aproximación gradual a la estabilización de las emisiones de gases causantes del efecto invernadero. En efecto, la combinación de la noción del VAN, según la cual, sin considerar la inflación, una unidad monetaria gastada hoy cuesta más que una unidad monetaria gastada en el futuro, junto al desarrollo tecnológico previsible, dado el actual nivel de conocimientos, implica

“que el nivel de reducción que podría ser alcanzado gastando 100 dólares hoy podría ser hecho en el 2020 a un coste actual de 31 dólares. En otras palabras, para el mismo coste presente, la emisión total de CO2 podría ser eliminada del mundo más de tres veces como mucho esperando un par de décadas” (The Economist, 1997: 97).

Quizás, la crítica central que se podría formular a este tipo de planteamiento es que, aparte de suponer que seguirá existiendo el crecimiento económico, se traslada la responsabilidad de reparar los daños actuales hacia un futuro de fecha incierta (ya que siempre se podrá esperar un poco más), en el que, quizás, tales daños sean irreversibles.

Aunque la teoría económica apoya la figura del descuento, la elección de un tipo específico en el ámbito de la gestión medioambiental está sujeta a controversia (Ward y Duffield, 1992). Si bien algunos autores sostienen que su valor deba ser cero (Castilla, 1992), generalmente, en los análisis de proyectos de inversión se suele utilizar como tasa de descuento el coste medio ponderado del capital. También se ha argumentado que si el tipo de descuento usado en los cálculos fuese equivalente al existente en el mercado financiero, se podría constituir un fondo para compensar a las generaciones futuras del daño que se les cause 7. Como indican Ekins et al. (1992: 65),

“[e]n cierto sentido, cualquier gasto de recursos no renovables es insostenible. Pero si se reinvierten algunos de los ingresos obtenidos con aquel gasto, proporcionarán una renta incluso después de que se haya agotado el recurso. Si la proporción reinvertida es tal que proporcione una renta permanente y constante durante y después del gasto del recurso, entonces se puede decir que el recurso se ha usado de manera sostenible”.

Si se sigue una óptica financiera como la expuesta, al producirse la recuperación del coste de la venta en el momento en que se coloca el producto en el mercado, la parte que correspondiese a la cobertura de los daños ambientales futuros podría invertirse en activos que generasen un rendimiento suficiente que permitiese, llegado el momento, asumir los desembolsos correspondientes 8. El problema es la incertidumbre acerca de la ocurrencia en sí del suceso (su probabilidad puede ser desconocida), del tamaño del impacto, así como del plazo en que tendrá lugar. Evidentemente, parece razonable afirmar que es mejor disponer de esos fondos que no tener nada, pero quizás no sean suficientes o, por el contrario, excesivos.

En todo caso, la selección de una determinada tasa puede ofrecer consecuencias dispares. Si ésta es elevada, mayor que la tasa de rendimiento, no sería interesante realizar una inversión porque el VAN sería negativo. De acuerdo con este razonamiento, y haciendo abstracción de cualquier consideración de carácter social o medioambiental, el dueño de una explotación forestal de bajo rendimiento con un período de maduración muy largo preferiría talar ahora, vender la madera e invertir en activos que ofreciesen rendimientos superiores. Como en cualquier análisis de flujos de caja, cabe constatar que la selección de la tasa de descuento es crítica. Grinnell y Hunt III (1999: 8) señalan que

“cuanto más elevada sea la tasa de descuento, los proyectos cuyos beneficios toman algún tiempo para materializarse son colocados en una desventaja competitiva porque el valor actual de los beneficios que son proyectados para ocurrir durante las últimas etapas de la vida de un proyecto son subestimados. Los proyectos de prevención de la contaminación a menudo caen dentro de esta categoría”.

En atención a lo expuesto, se podría utilizar diferentes tasas en función del tipo de flujos o inversiones analizados. Por ejemplo, las inversiones con menor riesgo ambiental podrían evaluarse a una tasa más baja que las inversiones con mayor riesgo. Así, como señala Kite (1995: 14), “[c]uando existe riesgo ambiental, éste debe incorporarse al análisis del VAN mediante el incremento de la tasa de descuento”, provocando la disminución del VAN del proyecto y haciéndolo menos atractivo, compensado así el riesgo medioambiental. Esta alternativa metodológica podría ser vista como un “second best”, debido a la subjetividad requerida para determinar la tasa diferencial asociada a proyectos de inversión con diferente nivel de riesgo medioambiental. En el estudio antes citado de la USEPA (1995a), el 57% de los entrevistados no distinguía entre proyectos al establecer la tasa de descuento, mientras que el 36% utilizaba una tasa más baja para los proyectos medioambientales y sólo el 7% fijaba una tasa superior.

4. El horizonte temporal

La determinación del período de tiempo en el que han tenido o tendrán lugar los flujos financieros relevantes asociados al proyecto también está sujeta a debate, sobre todo cuando se trata de establecer la prescripción de los posibles daños ambientales ocasionados por la inversión, pudiendo suceder que aquellas empresas que deseen conocer cuando concluyen sus responsabilidades legales se encuentren con dificultades para determinar el momento exacto a partir del cual empiezan a correr el plazo de prescripción.

Se han propuesto algunos métodos prácticos para determinar el plazo de vigencia de la inversión y sus responsabilidades asociadas, si bien deben considerarse las circunstancias técnicas, económicas y jurídicas bajo las que se proponen dichas técnicas, como es el caso de los trabajos de la USEPA (1989, 1996). Así, White et al. (1993: 252) sostienen que no es suficiente con el plazo típico que se suele exigir a las inversiones no ambientales, cifrado entre dos y cinco años, sino que el horizonte temporal ha de ampliarse incluso hasta los diez o quince años, si se desea captar la prescripción de responsabilidades por daño ambiental, los ahorros debidos a la evitación de residuos y el crecimiento de los ingresos como consecuencia del desarrollo de mercados sensibles a los productos amistosos con el medio ambiente. Como se indicó al principio, el estudio de la USEPA (1995a) muestra que el 47% de los partidarios del método del VAN fijan el plazo entre 1 y 5 años, otro 47% apuesta por entre 6 y 10 años y sólo el 6% considera que el plazo debe ser superior a 10 años.

Un ejemplo relevante de la discrepancia existente en torno al plazo se halla en la Central Nuclear de Vandellòs I (España) y el cálculo de su período de latencia (tiempo que tardará en decaer a la mitad la radiación contenida en el sarcófago de hormigón donde se encerrará el reactor nuclear) para proceder a su definitivo desmantelamiento. Mientras en España se estima en 30 años, Francia con plantas gemelas a las descritas (las de Saint Laurent des Eaux) prevé unos 75 años. Alemania dejará paradas sus centrales nucleares durante unos 50 años y en el Reino Unido se baraja un plazo de 150 años (El País, 1997). Si la cuestión se plantea para instalaciones como los “cementerios radiactivos”, se suele asumir que la fase de vigilancia y control de las mismas una vez concluida su vida útil abarca unos 300 años, para el caso de los residuos almacenados de baja y media actividad (El País, 1996).

Kite (1995: 13) señala que tradicionalmente, el análisis de proyectos de inversión se ha apoyado en datos relativos a los flujos de caja generados a lo largo de la vida económica del proyecto, la cual abarca desde el momento de su adquisición hasta el final de su vida útil, afirmando que

“esta concepción de la vida económica es inadecuada para la realidades de la producción actual. Por ejemplo, debido a que la gestión de los residuos peligrosos se extiende más allá de la vida útil de un producto, la vida económica usada en el cálculo del VAN debe ser expandida para incluir la gestión de residuos. Además de incluir las actividades de gestión de residuos en el análisis del proyecto, la vida útil del producto debe ser ampliada para abarcar el ciclo de vida completo del producto (p.e., diseño, producción, uso y abandono)”.

La USEPA (1992) también sugiere ampliar el plazo de análisis al considerar que ciertos costes y ahorros relacionados con la prevención de la contaminación tardan muchos años en materializarse, si bien tiene presente que la predisposición de las empresas a alargar dicho plazo depende de diversos factores como el tamaño, la estructura, la disponibilidad de capital, la existencia de inversiones alternativas competidoras, o posibles incentivos fiscales específicos que permitan el alargamiento de los plazos de los préstamos o la ampliación de su cuantía.

5. Conclusiones

Las inversiones en activos destinados a la protección del medio ambiente o que incorporan elementos de tal carácter pueden generar beneficios y ahorros de costes futuros gracias a la evitación de daños al entorno. Sin embargo, a veces estas inversiones son descartadas en el proceso de análisis de proyectos por diferentes razones que abarcan, desde la propia inercia de gestión, pasando por la miopía directiva centrada en el corto plazo, hasta por el hecho de que los sistemas contables y los propios métodos de análisis hagan que las tecnologías menos costosas dominen a las más eficientes.

Aun en el caso de que los grupos de interés afectados por la decisión de inversión estuviesen personalmente motivados para apostar por la protección del medio ambiente, es preciso demostrar los méritos de las opciones propuestas bajo criterios racionales aplicados rigurosamente.

Una forma de dar respuesta a este reto consiste en realizar el análisis de proyectos en dos fases: mientras en la primera se excluyen todas aquellas iniciativas que no satisficiesen determinados requisitos sociales y medioambientales fijados a priori, en la segunda se aplicarían las metodologías de análisis de inversiones al uso, seleccionándose el proyecto que ofrezca el mejor plazo de recuperación, el mayor valor económico o la mayor tasa de rendimiento, según el criterio elegido.

De entre los diferentes métodos de análisis de inversiones, el más extendido, junto con la TIR, es el del VAN, el cual ha sido plenamente asumido tanto en el ámbito político como en el empresarial, como instrumento para la selección de proyectos con impacto potencial o efectivo, positivo o negativo, en el medio ambiente; así como en la valoración de recursos naturales sujetos a explotación y daños ambientales futuros, constituyendo un interesante instrumento de apoyo a la dirección al superar la visión a corto plazo del ejercicio contable y ofrecer una perspectiva más amplia de los efectos de la gestión medioambiental corporativa.

En el presente trabajo se han expuesto algunas consideraciones a tener presente para la adecuación del método del VAN a los proyectos de inversión con características medioambientales, entre las que cabe reseñar las siguientes:

- La correcta identificación y valoración de los flujos de ingresos y costes de carácter medioambiental, incidiendo especialmente en los potencialmente ocultos o menos tangibles, los de naturaleza contingente (como los riesgos de indemnizaciones, sanciones u otro tipo de responsabilidades), los relacionados con la imagen y relaciones corporativas, así como posibles externalidades asociadas.

- La dificultad de elegir una tasa de descuento adecuada, debido a la complejidad de comparar proyectos que tienen en cuenta criterios ambientales con los que, a pesar de ser susceptibles de ocasionar daños al medio, no los consideran, proponiéndose como una opción aproximativa que al primer tipo de proyectos se les asigne una menor tasa de descuento o bien a los del segundo tipo se les atribuya una tasa mayor, que haga explicito el riesgo medioambiental asociado.

- La conveniencia de ampliar el horizonte temporal hasta incluir los plazos de prescripción de posibles responsabilidades ambientales derivadas de la inversión realizada, teniendo en cuenta que ciertos costes y ahorros relacionados con la prevención de la contaminación tardan muchos años en producirse.

Notas

- En el primer caso, la teoría de la inversión proporciona un conjunto de criterios racionales a aplicar en la selección de proyectos de inversión privados, de forma que aumente la riqueza de la empresa, y por tanto de sus propietarios. En el segundo, se recurre al análisis coste-beneficio como técnica racional que pretende evaluar, también en términos monetarios, las corrientes de ingresos y costes de proyectos de inversión públicos a fin de aumentar el bienestar de la sociedad.

- Diversos organismos han emitido pronunciamientos sobre la materia, como sucede con la United States Securities and Exchange Commission (USSEC), a través de su Regulation S-K; Naciones Unidas (1994, 1999); el American Institute of Certified Public Accountants (AICPA) (1996); el Financial Accounting Standards Board (FASB) (1989, 1990); la Comisión Europea (1998, 2001), o en España el Instituto de Contabilidad y Auditoría de Cuentas (2002).

- Según Gilbert (1991: 51), un recurso vital es aquel que supone una fuente importante de ingresos para el país; constituye una fuente importante de subsistencia, empleo directo u oportunidades de ingresos; genera bienes o servicios para industrias que dependan de los mismos; posee oportunidades de sustitución mínimas; o bien su degradación implica efectos inaceptables para la seguridad humana, salud y/o bienestar.

- Se puede definir el coste externo como el ocasionado por un impacto de la actividad empresarial sobre el medio ambiente, los seres humanos, sus propiedades y su bienestar, sin existir una obligación legal o contractual por parte de la compañía de resarcir o compensar a las partes afectadas. Incluye, por ejemplo, efectos adversos sobre la salud a pesar de hallarse dentro de los límites legales, daños a edificios o cosechas por la emisión de CO2 y SOx, o daños irreversibles a especies o ecosistemas.

- Un análisis de la incorporación de las externalidades al sistema de información contable puede verse en Déniz (2006).

- Una forma de incluir indirectamente niveles superiores al 1, consistiría en preguntarse cuánto deberían aumentar los flujos de caja para que un proyecto con VAN negativo pase a ser positivo y por tanto susceptible de ser aceptado, gracias a los ahorros de costes alcanzados, y si ese incremento es factible que se produzca.

- Es el caso en España de la Empresa Nacional de Residuos Radiactivos (ENRESA). Como consecuencia de la moratoria nuclear, entre los años 2008 y 2028, centrales como Zorita y Trillo, creadas en 1968 y 1988, respectivamente, deberán cerrarse para siempre. Para hacer frente a esta acción, además de a los gastos producidos por la gestión de residuos de baja, media y alta actividad, así como por el mantenimiento del almacén de residuos radiactivos situado en El Cabril (Córdoba) y cuya vida útil estimada es de 300 años, el Estado español creó en 1984 la empresa encargada de su gestión (ENRESA) así como un Fondo de Gestión que se nutre de un porcentaje de los recibos de electricidad destinado a la financiación de tales operaciones. Para más información, véase: http://www.enresa.es.

- Tal y como está planteada, esta propuesta cae dentro de lo que ha venido en denominarse “sostenibilidad débil” (Hartwick, 1977), por contraposición a la llamada “sostenibilidad fuerte” (Daly, 1994; Daly y Cobb, 1989). Mientras el segundo enfoque requiere que todas las formas de capital se mantengan intactas, el primero es esencialmente económico por naturaleza y se centra en el mantenimiento de la renta. El Serafi (2002, 20) indica que

“los partidarios de la sostenibilidad en sentido fuerte no permiten ninguna erosión de la base de recursos naturales y sostienen que la extracción debería ser compensada mediante la sustitución del activo disminuido por otro de la misma naturaleza. Los defensores de la sostenibilidad en sentido débil admitirían el agotamiento de los recursos naturales con la condición de que los ingresos procedentes de su explotación se reinvirtieran de tal forma que la renta se mantuviese”.

Bibliografía citada

American Institute for Pollution Prevention (AIPP) (1993): A primer for financial analysis of pollution prevention projects. EPA/600/ R-93/059. Washington, DC: United States Environmental Protection Agency.

American Institute of Certified Public Accountants (AICPA) (1996): Environmental remediation liabilities (including accounting guindance), Statement of Posicion 96-1. New york: AICPA.

Blewett, T. (Project Manager) (1996): Small business waste reduction guide [en línea]. Solid and Hazardous Waste Education Center & Small Business Development Center. University of Wisconsin Extension Madison, Wisconsin, September (citado el 8 de agosto de 1997). Disponible en World Wide Web: http://es.inel.gov/new/business/sbdc/sbdc.htm

Castilla Gutiérrez, C. (1992): “Economía ecológica: el caso de las irreversibilidades”, Información Comercial Española, 711, noviembre, pp.69-78.

Coffin, M.A.; Taylor, B.W. (1996): “Multiple criteria R&D project selection and scheduling using fuzzy logic”, Computer & Operation Research, 23, pp. 207-221.

Comisión Europea (1998): Comunicación interpretativa sobre determinados artículos de la Cuarta y la Séptima Directivas del Consejo relativas a las cuentas. DG xv, xv/7009/97 ES, 22 de enero.

Comisión Europea (2001): Recomendación de la Comisión de 30 de mayo de 2001 (DOCE L-156/33 de 13 de junio), relativa al reconocimiento, la medición y la publicación de las cuestiones medioambientales en las cuentas anuales y los informes anuales de las empresas.

Chu, P-y. V.; Hsu, y.-L.; Fehling, M. (1996): “A decision support system for project portfolio selection”, Computers in Industry, 32 (2), p. 141-149.

Daly, H. (1994): “Operationalizing sustainable development by investing in natural capital”. En A. Jansson; M. Hammer; C. Folke y R. Costanza (Eds.): Investing in natural capital: the ecological economics approach to sustainability (pp. 22-27). Washington DC: Island Press.

Daly, H.; Cobb, J.B. (1989): Para el bien común. Reorientando la economía hacia la comunidad, el ambiente y un futuro sostenible. México: Fondo de Cultura Económica. Versión original (1989). For the good common. Boston: Beacon Press.

Dasgupta, P.; Maler, K.-G. (1989): “Social cost benefit analysis and soil erosion”. En F. Archibugi y P. Nijkamp (Eds): Economy and ecology: Towards Sustainable Development, pp. 221-260. Boston: Kluwer Publishers.

Déniz Mayor, J.J. (2006): “Contabilidad Nacional y Resultado contable empresarial ambientalmente sostenible”, Cuadernos de Administración, 19 (32), julio-diciembre, pp. 157-178.

Dey, P.K. (2006): “Integrated project evaluation and selection using multiple-attribute decision-making technique”, International Journal of Production Economics, 103, 90-103.

Ekins, P.; Hillman, M.; Hutchinson, R. (1992): Riquezas sin límite, Madrid: EDAF. Versión original (1992): Wealth beyond measure. London: Gaia Books.

Eilat, H.; Golany, B.; Shtub, A. (2006): “Constructing and evaluating balanced portfolios of R&D projects with interactions: A DEA based methodology”, European Journal of Operational Research, 172, pp.1018-1039

El País (1996): “10 preguntas indispensables”. Suplemento del domingo, domingo 30 de junio, p.9.

El País (1997): “El desmantelamiento de la central nuclear de Vandellós costará 100.000 millones”. Sábado, 29 de noviembre, p.30.

El Serafi, S. (2002): “La contabilidad verde y la sostenibilidad”, Información Comercial Española, 800, pp.15-30.

Elkington, J.; Dimmock, A. (1991): The corporate environmentalists: selling sustainable development: but can they deliver? London: SustainAbility Ltd.

Eurostat (1994): SERIEE 1994 Version. Luxembourg.

Feldman, S. J.; Soyka, P.; Ameer, P. (1996): “Does improving a firm´s environmental management system and environmental performance result in a higher stock price?” [en línea]. Environmental Group Study, ICF Kaiser International, Inc. January (citado el 30 de mayo de 1998). Disponible en World Wide Web: http://www.icfkaiser.com/consulting/docs/Environ/resp_pays.htm

Financial Accounting Standard Board (FASB) (1989): Accounting for the cost of asbestos removal, Issue No.89-13, Emerging Issues Task Force (EITF). Norwalk, CT: FASB.

Financial Accounting Standard Board (FASB) (1990): Capitalization of costs to treat environmental contamination, Issue No.90-8, Emerging Issues Task Force (EITF). Norwalk, CT: FASB.

General Electric Company-Corporate Environmental Programs (1987): Financial Analysis of Waste Management Alternatives. General Electric Company.

Gilbert, A. (1991): “La contabilidad de los recursos naturales. Algunas experiencias”. En A. Muñoz Martínez; C. Carrillo Vargas (Coords.): La contabilidad de los recursos naturales, pp.39-62. Sevilla: Agencia de Medio Ambiente, Junta de Andalucía.

Graham. J.R.; Harvey, C.R. (2001): “The theory and practice of corporate finance: evidence from the field”, Journal of Financial Economics, 60 (2-3), pp. 187-243.

Gray, R.; Bebbington, J. (2001): Accounting for the environment, 2nd ed. London: SAGE Publications.

Grinnell, D.J.; Hunt III, H.G. (1999): “Capital budgeting for pollution prevention”, Journal of Cost Management, July-August, pp. 3-9.

Hanson, M. (2003): “The precautionary principle”. En E.A. Page y J. Proops (Eds.): Environmental thought, pp. 125-143. Cheltenham: Edward Elgar.

Hartwick, J.M. (1977): “Intergenerational equity and the investing of rents from exhaustible resources”. American Economic Review, 66, pp. 972-974.

Instituto de Contabilidad y Auditoría de Cuentas (2002): Resolución de 25 de marzo de 2002 del Instituto de Contabilidad y Auditoría de Cuentas (BOE de 4 de abril) por la que se aprueban normas para el reconocimiento, valoración e información de los aspectos medioambientales en las cuentas anuales.

Kite, D. (1995): “Capital budgeting: integrating environmental impact”, Journal of Cost Management, 9(2), pp.11-14.

Kopp, R.J.; Smith, V.K. (1989): “Benefit estimation goes to Court: The case of natural resource damage assessments”, Journal of Policy Analysis and Management, 8(4), pp.593-612.

Mehrez. A; Sinuany-Stern, Z. (1983): “An interactive approach for project election”, Journal of the Operational Research Society, 34 (7), pp. 621-626.

Naciones Unidas (1994): Conclusiones sobre la contabilidad y la presentación de informes en las empresas transnacionales, Grupo Intergubernamental de Trabajo de Expertos en Normas Internacionales de Contabilidad y Presentación de Informes, Conferencia de las Naciones Unidas sobre Comercio y Desarrollo, Nueva york y Ginebra, UNCTAD/DTCI/1, S.94.ii.A.9.

Naciones Unidas (1999): Contabilidad y presentación de informes financieros sobre costos y responsabilidades ambientales, Ginebra, UNTACD/ITE/EDS/4. Sales No.A/C/E/F/RS. 98.IID.14.

Ramos Llanos, A.J. (1993): “Análisis coste-beneficio. Una visión general”, Actualidad Financiera, 16, pp.131-176.

Silverstein, M. (1991): El factor ambiental. Su impacto en el futuro de la economía mundial. Madrid: Pirámide. Versión original (1989): The environmental factor. Its impact on the future of the world economy and your investments. Dearborn Financial Publishing.

The Economist (1997): “A cooling off period”, November 29thDecember 5th, pp.95-97.

United States Environmental Protection Agency (USEPA) (1989): Pollution prevention benefits manual. Volume I: The manual. Volume ii: Appendices. Phase ii, Environmental Accounting Project, EPA 230/R-89/100. Washington DC: USEPA.

United States Environmental Protection Agency (USEPA) (1992): Total cost assessment: acelerating industrial pollution prevention through innovative project financial analysis, EPA 741-R-92-002. Washington DC: USEPA.

United States Environmental Protection Agency (USEPA) (1995a): Environmental cost accounting for capital budgeting: A benchmark survey of management accountants. EPA 742-R-95-005. Washington DC: USEPA.

United States Environmental Protection Agency (USEPA) (1995b): An introduction to environmental accounting as a business management tool: Key concepts and terms. EPA 742-R-95-001. Washington DC: USEPA.

United States Environmental Protection Agency (USEPA) (1996): Valuing potential environmental liabilities for managerial decision-making: A review of available techniques. EPA 742-R-96-003. Washington DC: USEPA.

United States Securities and Exchange Commission (USSEC) (1993): “Accounting and disclosure relating to loss contingencies”, Staff Accounting Bulletin, No.92.

United States Securities and Exchange Commission (USSEC): Standard instructions for filing forms under the Securities Act of 1933, Securities Exchange Act of 1934 and Energy Policy and Conservation Act of 1975, Regulation S-K.

Ward, K.M.; Duffield, J.W. (1992): Natural resource damages. Law and Economics. New york: John Wiley & Sons.

White, A.T.; Becker, M.; Savage, D. (1993): “Environmentally smart accounting: Using total cost assessment to advance pollution prevention”, Pollution Prevention Review, Summer, pp.247-259.

World Business Council for Sustainable Development y Blumberg, J.; Korsvold, Å.; Blum, G. (1997): Environmental performance and shareholder value. Geneva: WBCSD.